Линейные модели финансовых серий (MA, ARMA и ARIMA)

“Количественные финансы”

Салихов Марсель (marcel.salikhov@gmail.com)

2020-01-15

Цели лекции

- понять основные принципы moving average (MA) моделей

- научиться симулировать MA-модели

- научиться оценивать MA-модели на финансовых данных в R

- понять принципы применения критериев AIC и BIC для выбора подходящей модели

- понять, как строятся ARMA модели

- научиться строить прогнозы для ARMA моделей

Moving average

- На прошлой лекции мы рассмотрели авторегрессионные (AR) модели. В конечном счете мы пришли к тому, что AR-модели для настоящих финансовых данных требуют слишком большого количества параметров для оценки и приводят к “подгонке” (overfitting).

- MA-модели схожи с AR-моделями, однако в отличие от них модель представляет собой не линейную комбинацию прошлых значений, а линейную комбинацию прошлых компонент белого шума.

- МA-модель “видит” случайные шоки белого шума непосредственно для каждого текущего значения серии. AR-модель же “видит” шоки косвенным образом, через регрессирование к своим предыдущим значениям.

- Однако MA-модель порядка \(q\) “видит”" последние q шоков, в то время как AR(p) модель будет учитывать все предыдущие шоки с последовательным убыванием.

Пример с пирожками

У вас небольшой бизнес - вы каждый день продаете голодным студентам пирожки на перемене. Каждый день вам необходимо сделать заказ в пекарне, которая привезет вас с утра пирожки на следующий день (\(t+1\)).

Какой подход вы можете использовать?

К примеру, вы можете использовать следующий подход. Базово вы заказываете 20 пирожков, а также учитываете информацию о том, сколько у вас осталось или не хватило пирожков в предыдущий день.

Пример в Excel.

Определение MA-модели

Если серия временного ряда \({x_t}\) является моделью скользящего среднего порядка \(q\) (MA(q)), то это означает, что

\[ x_t = \beta_0 + \beta_1 \epsilon_{t-1} + \ldots + \beta_q \epsilon_{t-q} + \epsilon_t \] где \({w_t}\) – это белый шум с \(E(w_t)=0\) и дисперсией \(\sigma^2\).

- MA-модель всегда стационарна

- В MA-модель можно включать константу

- Обычно модели MA оценивают методом максимального правдоподобия (или другими численными методами). Аналитическая оценка затруднена.

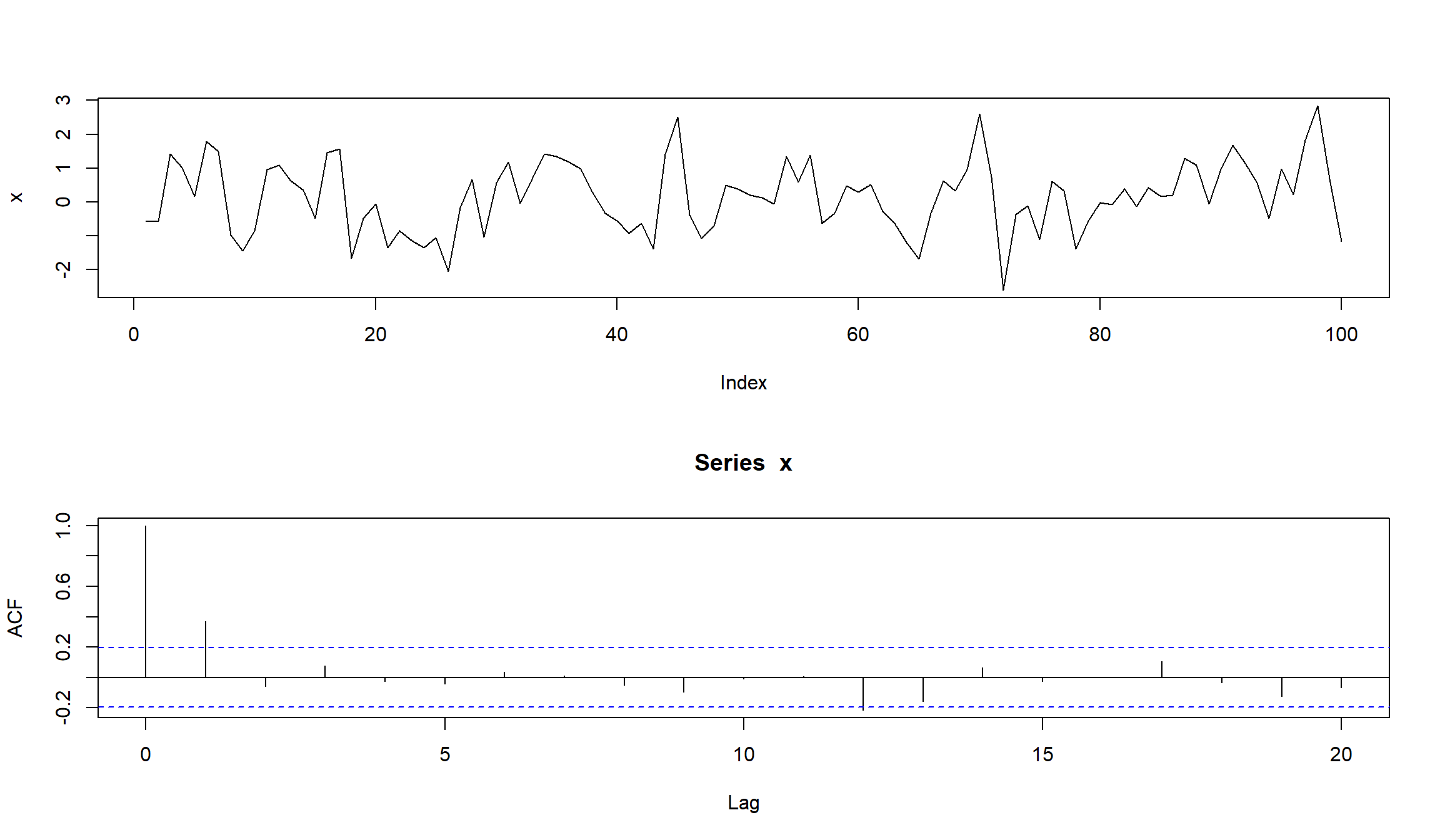

MA(1) модель

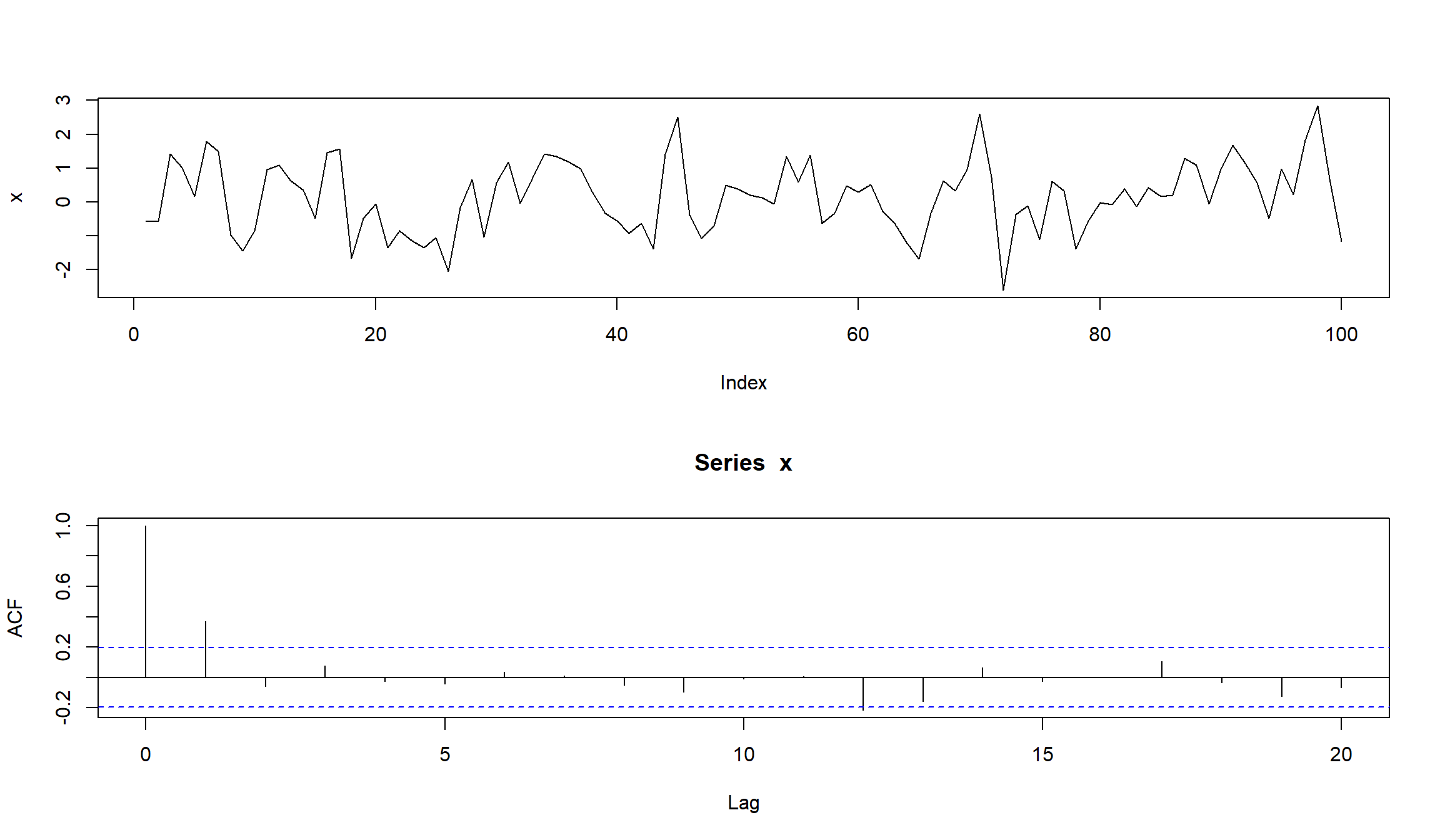

Попробуем симулировать MA(1) c параметром \(\beta = 0.6\). То есть мы симулируем модель вида:

\[ x_t = w_t + 0.6 w_{t-1} \]

set.seed(123)

x <- w <- rnorm(100)

for (t in 2:100) x[t] <- w[t] + 0.6*w[t-1]

layout(1:2)

plot(x, type="l")

acf(x)

- Для MA-модели все автокорреляции с лагом \(k>q\) должны быть равны 0.

Оценка симулированной MA(1)-модели

Мы будем использовать функцию arima для оценки MA-моделей.

x.ma <- Arima(x, order=c(0, 0, 1))

x.ma

Series: x

ARIMA(0,0,1) with non-zero mean

Coefficients:

ma1 mean

0.7240 0.1430

s.e. 0.0898 0.1546

sigma^2 estimated as 0.8271: log likelihood=-131.76

AIC=269.53 AICc=269.78 BIC=277.34

x.ma$coef[1]+c(-1.96, 1.96)*0.0898 #доверительный интерваля для беты

[1] 0.5480362 0.9000522

2.5 % 97.5 %

ma1 0.5481109 0.8999776

intercept -0.1600075 0.4459076

- Коэффициенты отличаются значимым образом от 0.

- Доверительные интервалы включат “настоящие” значения коэффициентов

МA(1)-модель с коэффициентом -0.6

set.seed(123)

x <- w <- rnorm(100)

for (t in 2:100) x[t] <- w[t] - 0.6*w[t-1]

layout(1:2)

plot(x, type="l")

acf(x)

оценка модели

x.ma <- arima(x, order=c(0, 0, 1))

x.ma

Call:

arima(x = x, order = c(0, 0, 1))

Coefficients:

ma1 intercept

-0.6337 0.0370

s.e. 0.0788 0.0338

sigma^2 estimated as 0.8227: log likelihood = -132.39, aic = 270.78

x.ma$coef[1]+c(-1.96, 1.96)* 0.0788 #доверительный интерваля для беты

[1] -0.7881117 -0.4792157

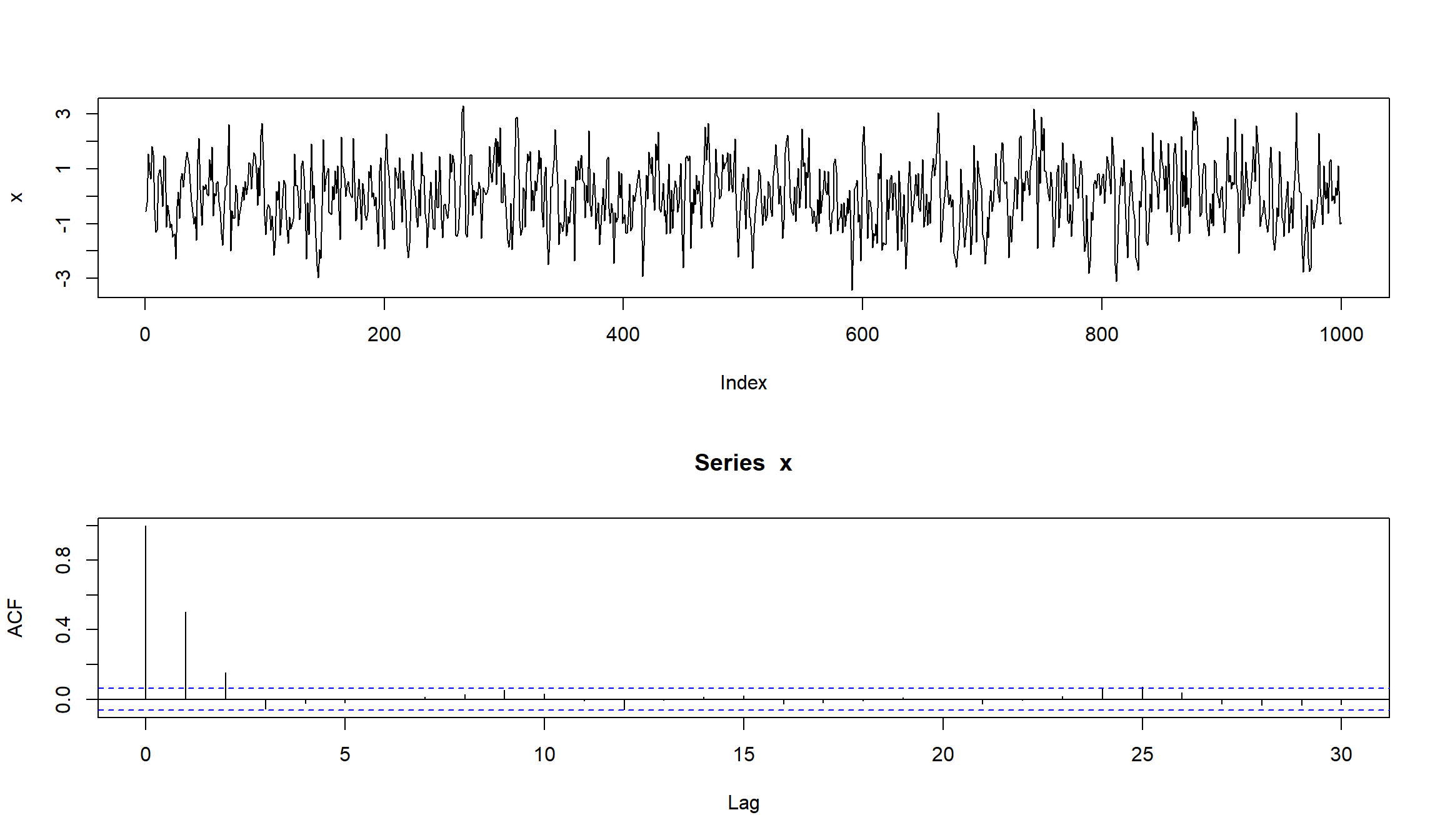

MA(2)-модель

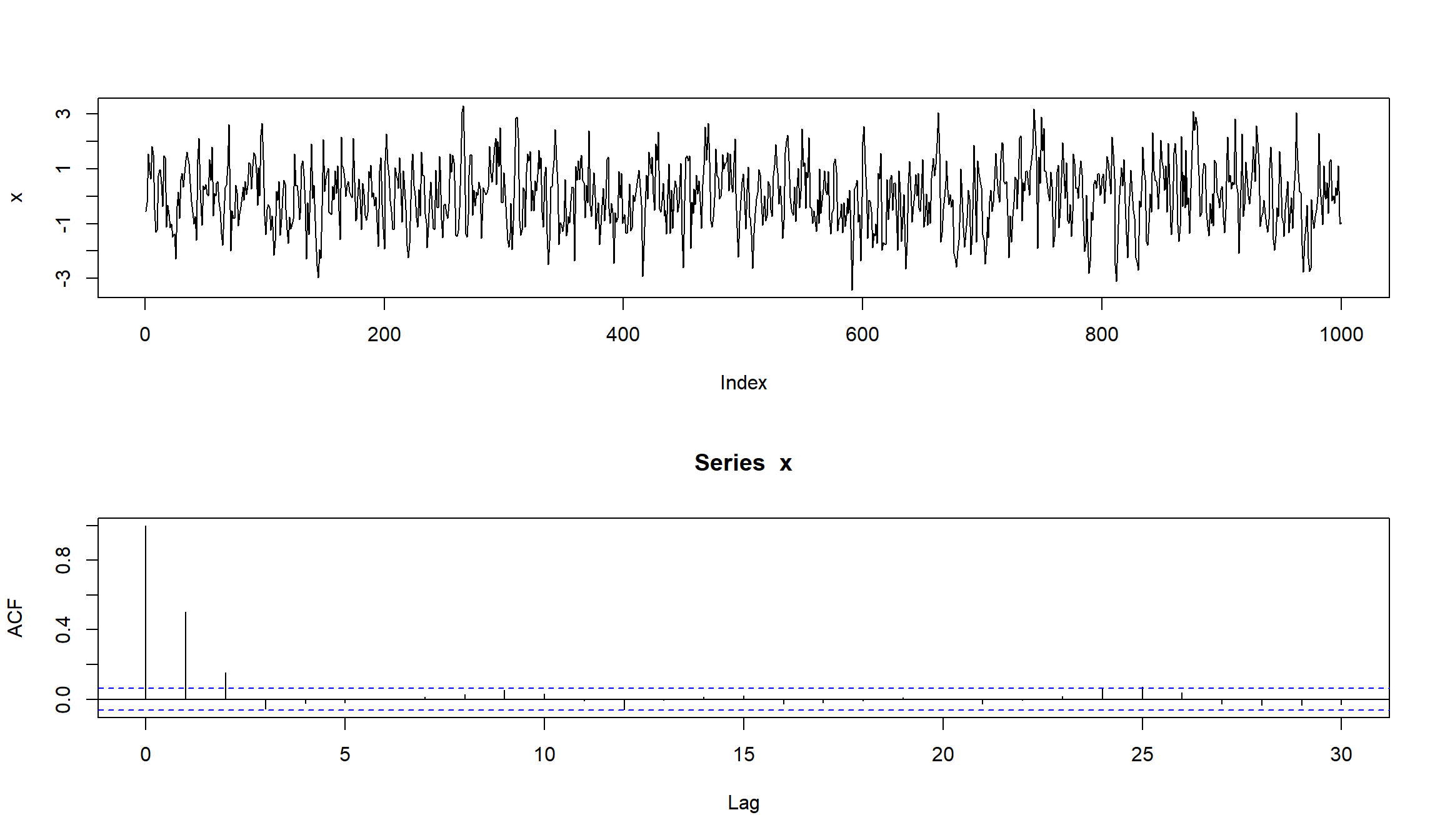

симулируем модель:

set.seed(123)

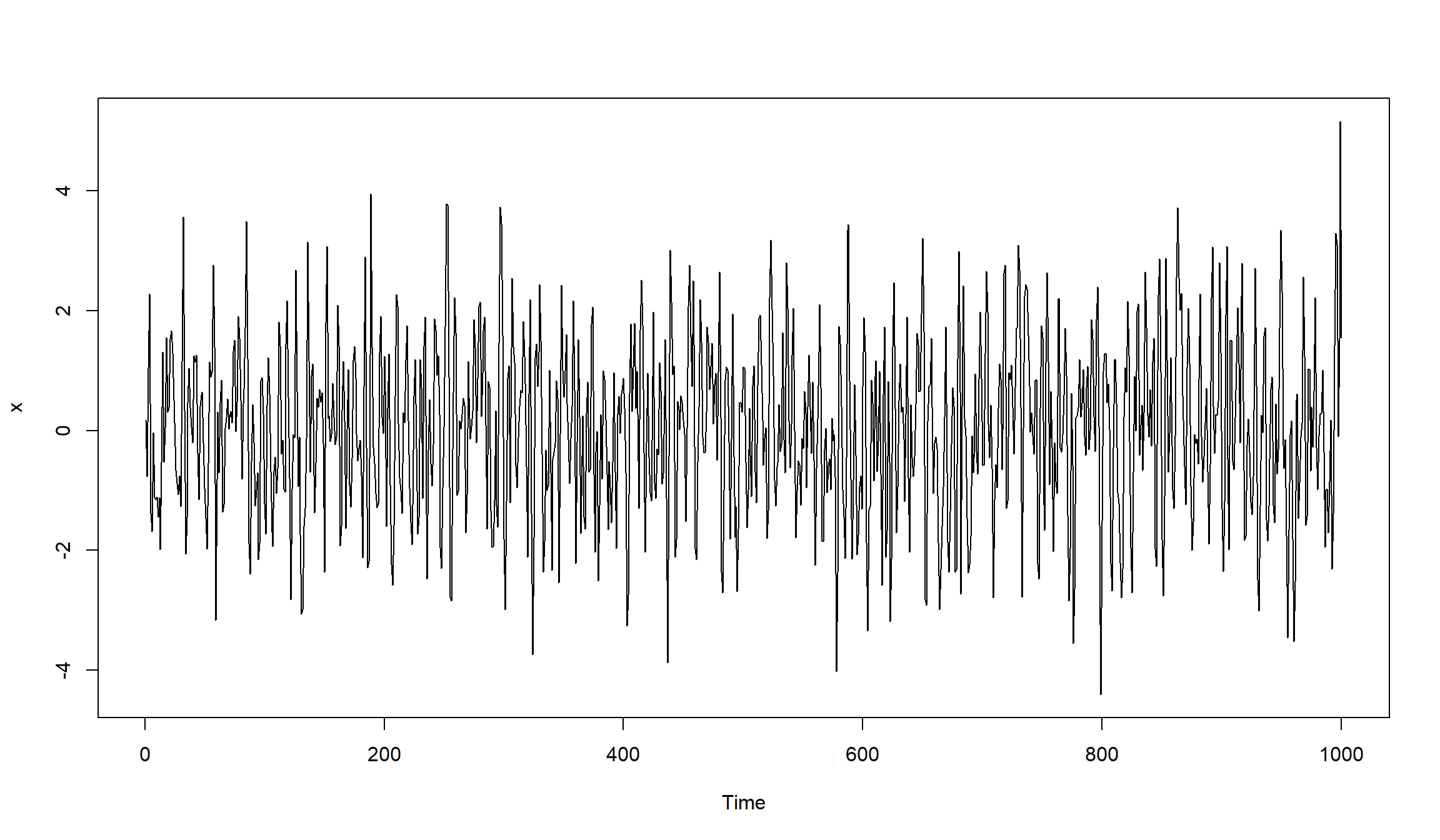

x <- w <- rnorm(1000)

for (t in 4:1000) x[t] <- w[t] + 0.6*w[t-1] + 0.3*w[t-2]

layout(1:2)

plot(x, type="l")

acf(x)

оценим модель

x.ma <- arima(x, order=c(0, 0, 2))

x.ma

Call:

arima(x = x, order = c(0, 0, 2))

Coefficients:

ma1 ma2 intercept

0.5852 0.2827 0.0307

s.e. 0.0311 0.0307 0.0585

sigma^2 estimated as 0.9822: log likelihood = -1410.14, aic = 2828.29

2.5 % 97.5 %

ma1 0.52422837 0.6461799

ma2 0.22251632 0.3429303

intercept -0.08393561 0.1453965

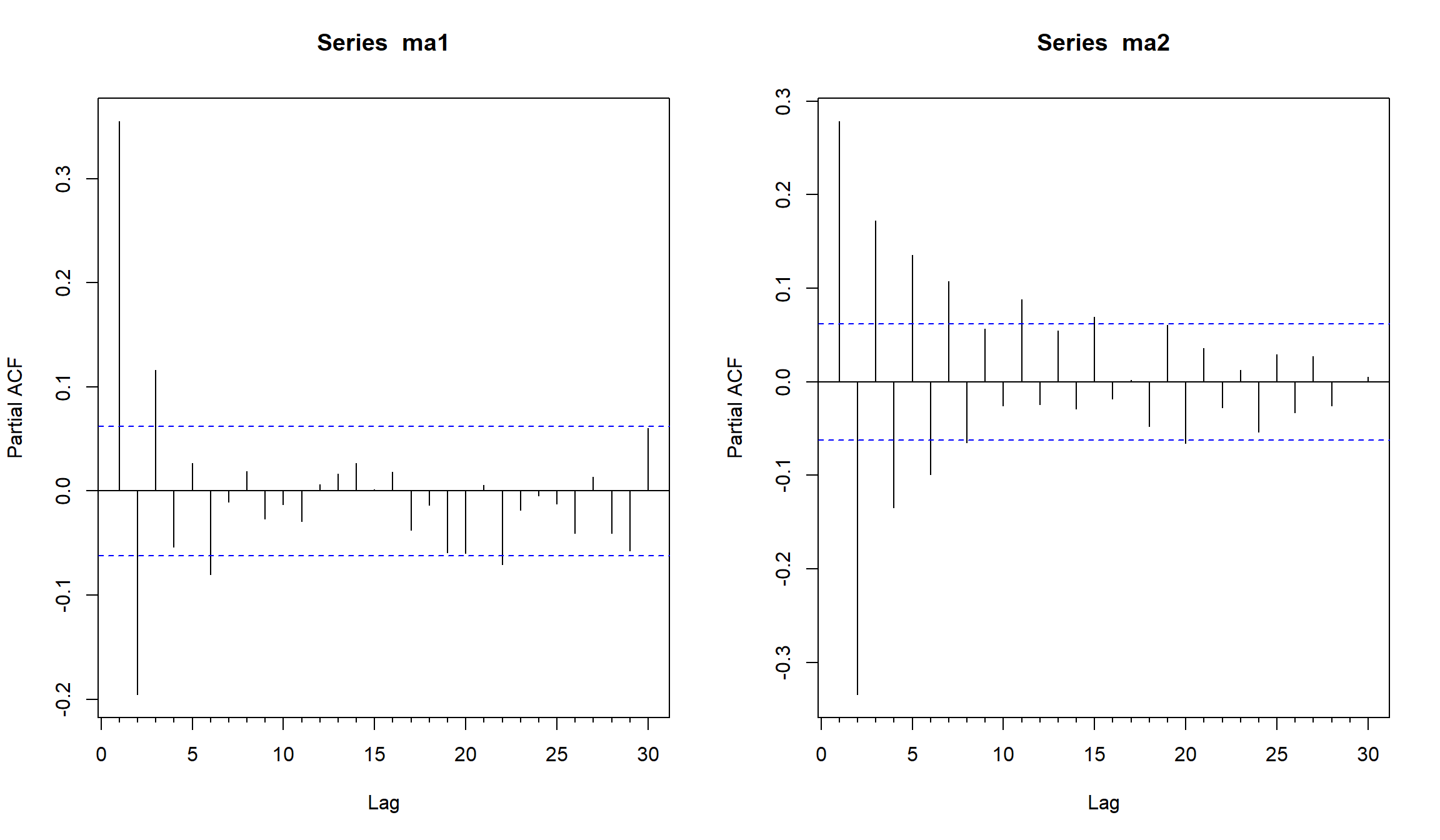

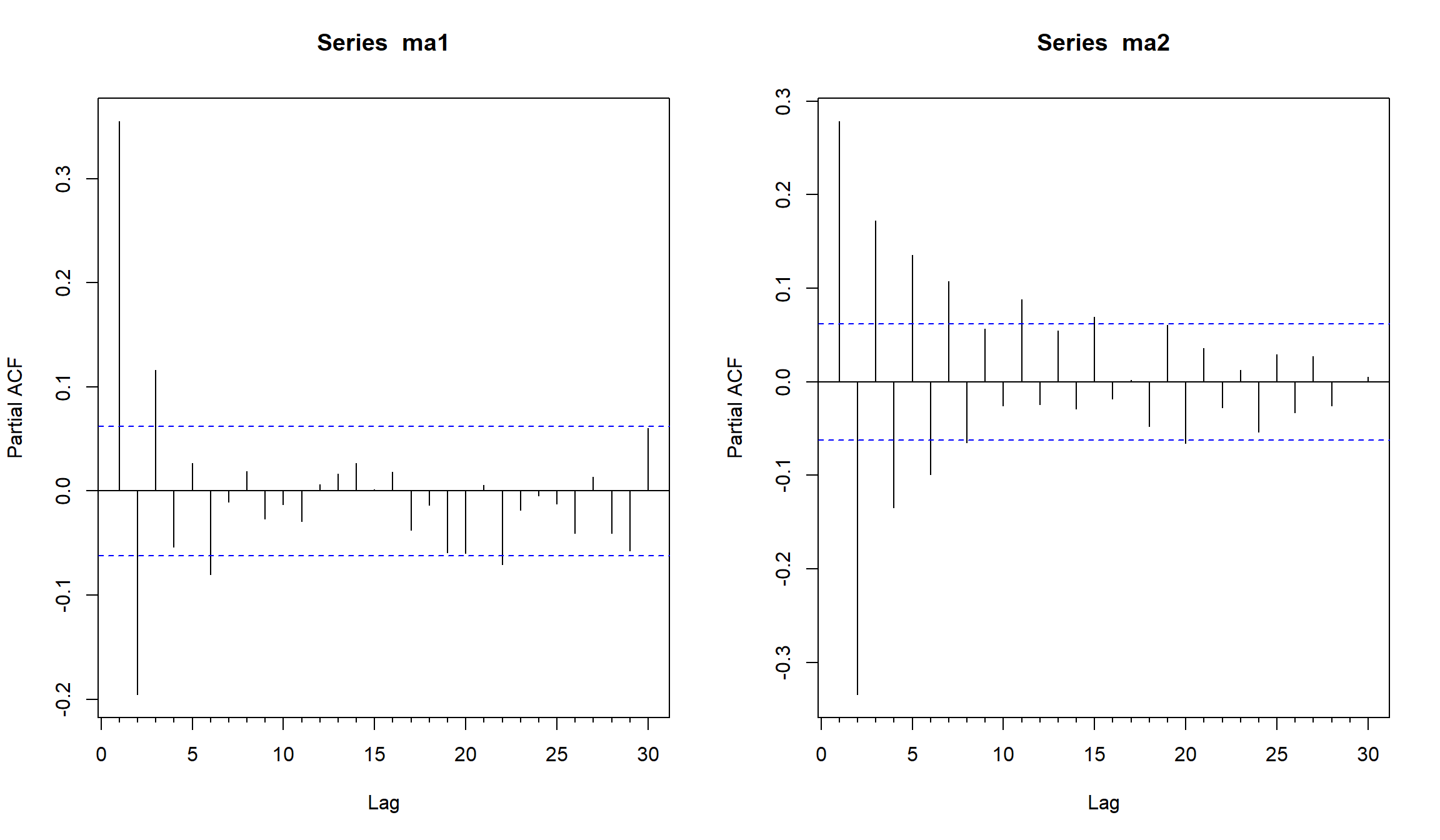

ACF для MA(1) и MA(2)

ma1 <- arima.sim(n=1000, model=list(ma=c(0.5)))

ma2 <- arima.sim(n=1000, model=list(ma=c(0.5, -0.3)))

par(mfrow=c(1,2))

Acf(ma1, na.action = na.omit)

Acf(ma2, na.action = na.omit)

PACF для MA(1) и MA(2)

par(mfrow=c(1,2))

Pacf(ma1)

Pacf(ma2)

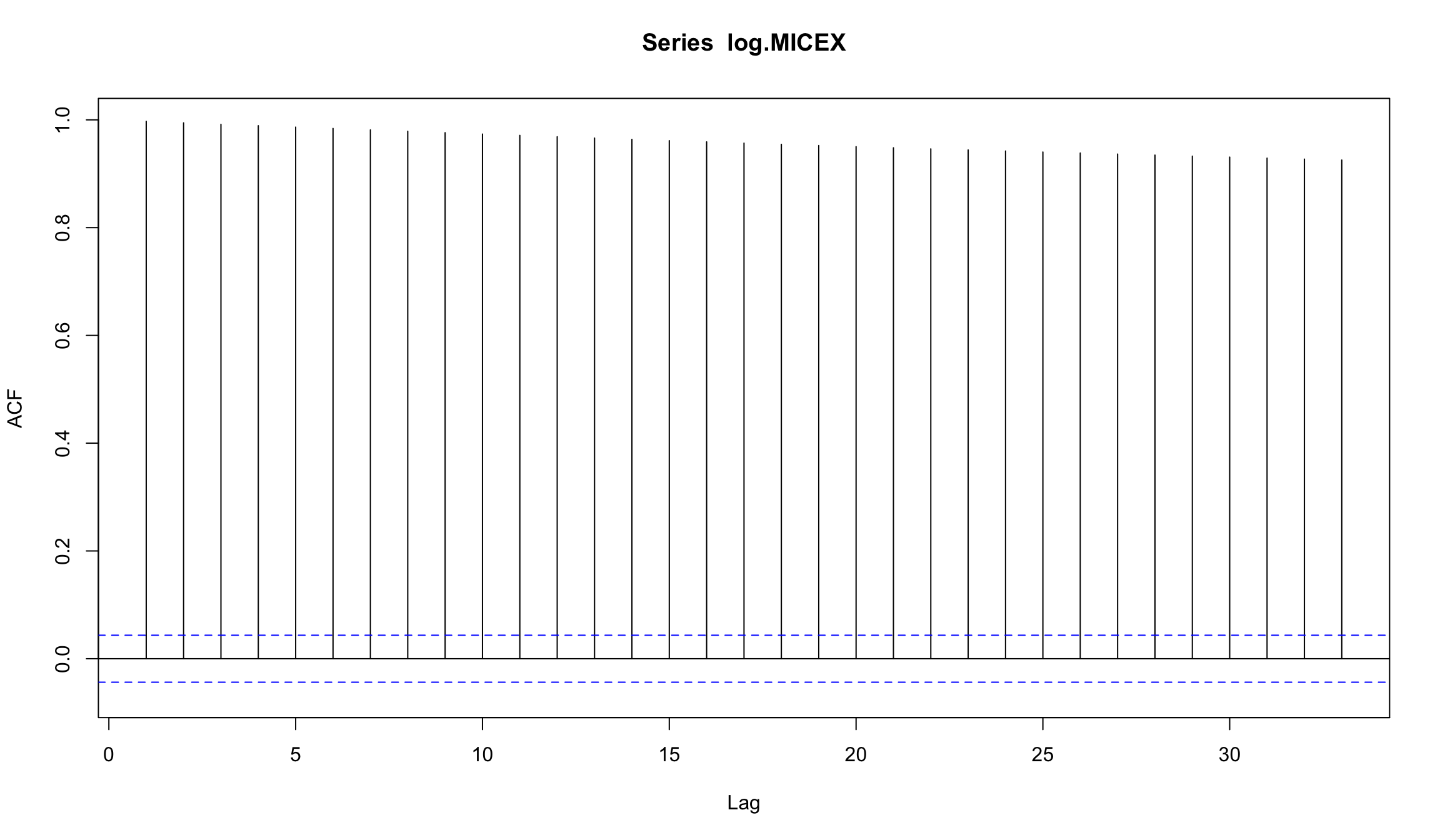

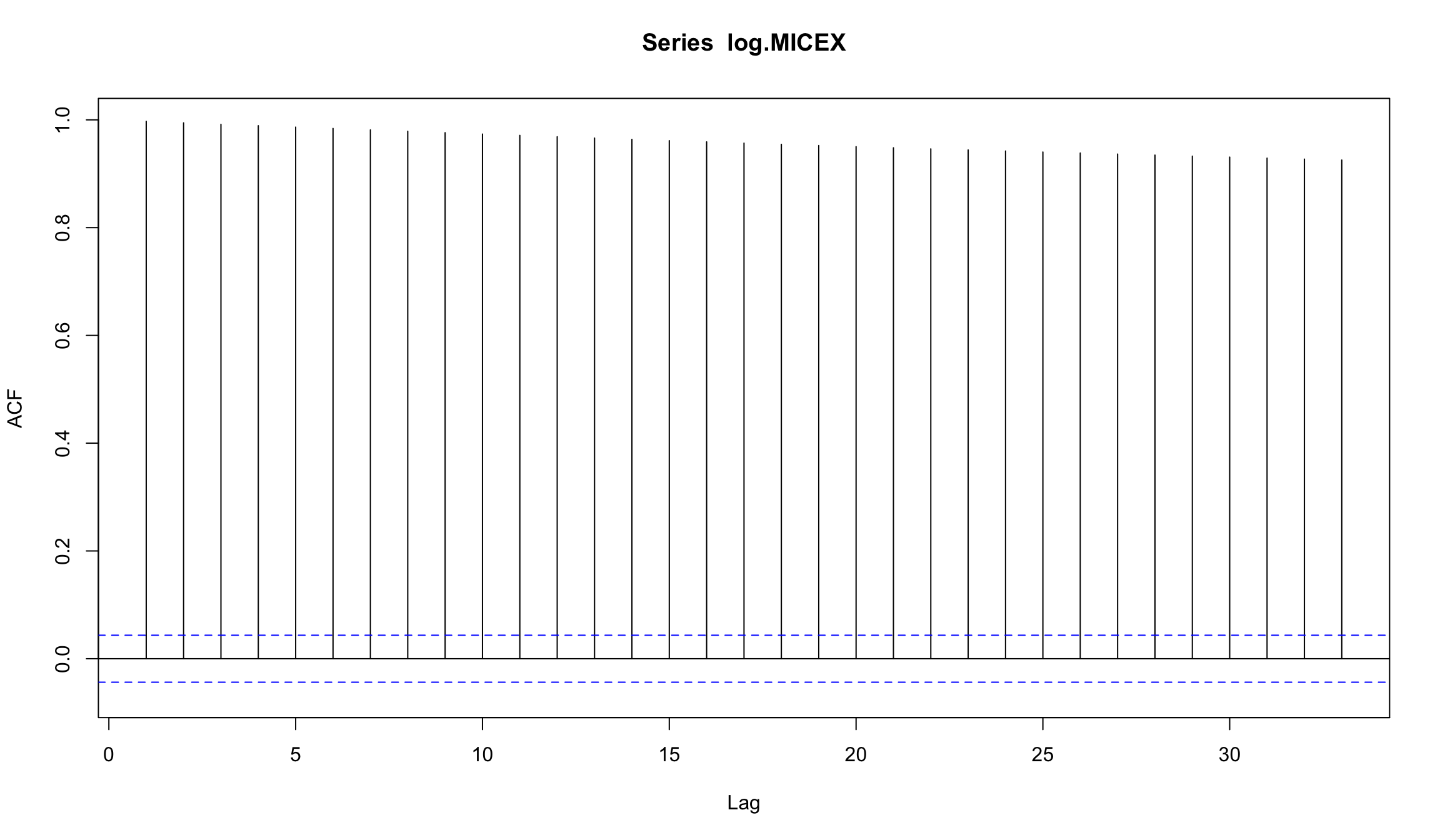

Индекс ММВБ

library(quantmod)

#MICEX <- rusquant::getSymbols.Finam('MICEX',from = "2001-01-01") # ммвб

chartSeries(MICEX, theme = 'white')

в логарифмах

log.MICEX <- log(MICEX$close)

plot(log.MICEX)

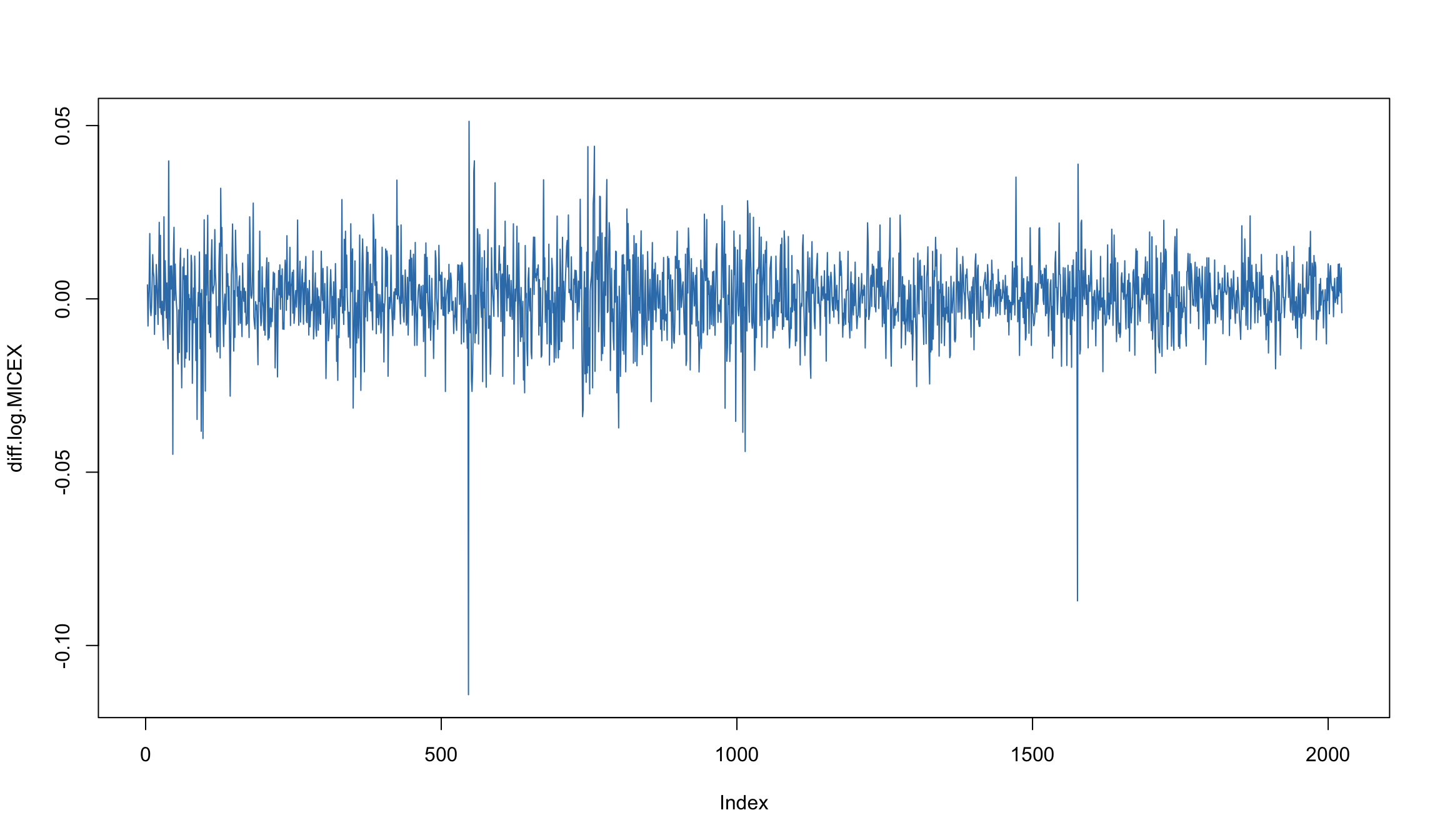

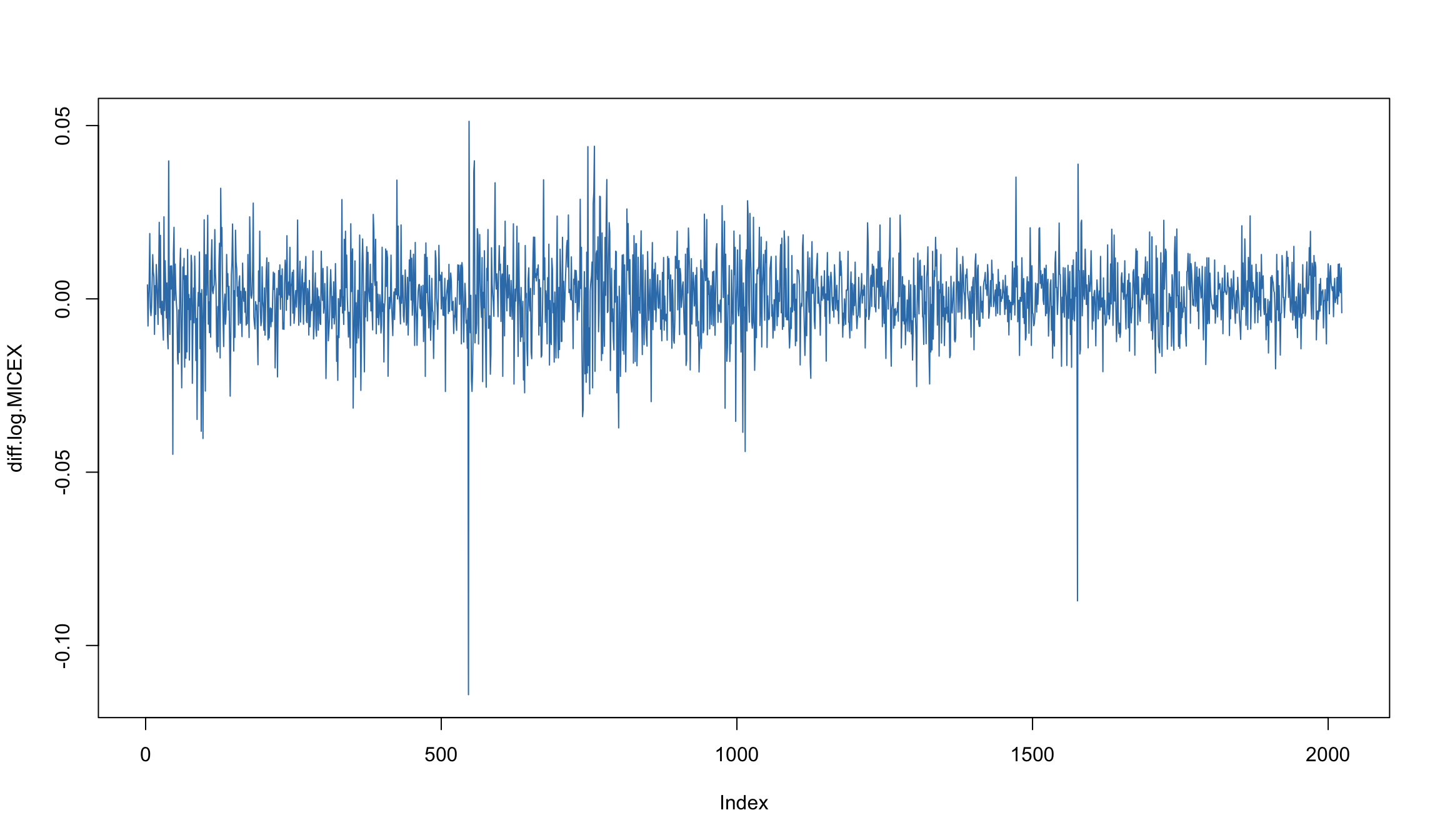

для лог-доходностей

diff.log.MICEX <- c(NA, diff(log.MICEX))

plot(diff.log.MICEX, type ='l', col = 2)

MA(1)-модель для индекса ММВБ

micex.ma <- Arima(diff.log.MICEX, order=c(0, 0, 1))

micex.ma

Series: diff.log.MICEX

ARIMA(0,0,1) with non-zero mean

Coefficients:

ma1 mean

0.0068 4e-04

s.e. 0.0233 2e-04

sigma^2 estimated as 0.0001206: log likelihood=6127.03

AIC=-12248.06 AICc=-12248.05 BIC=-12231.29

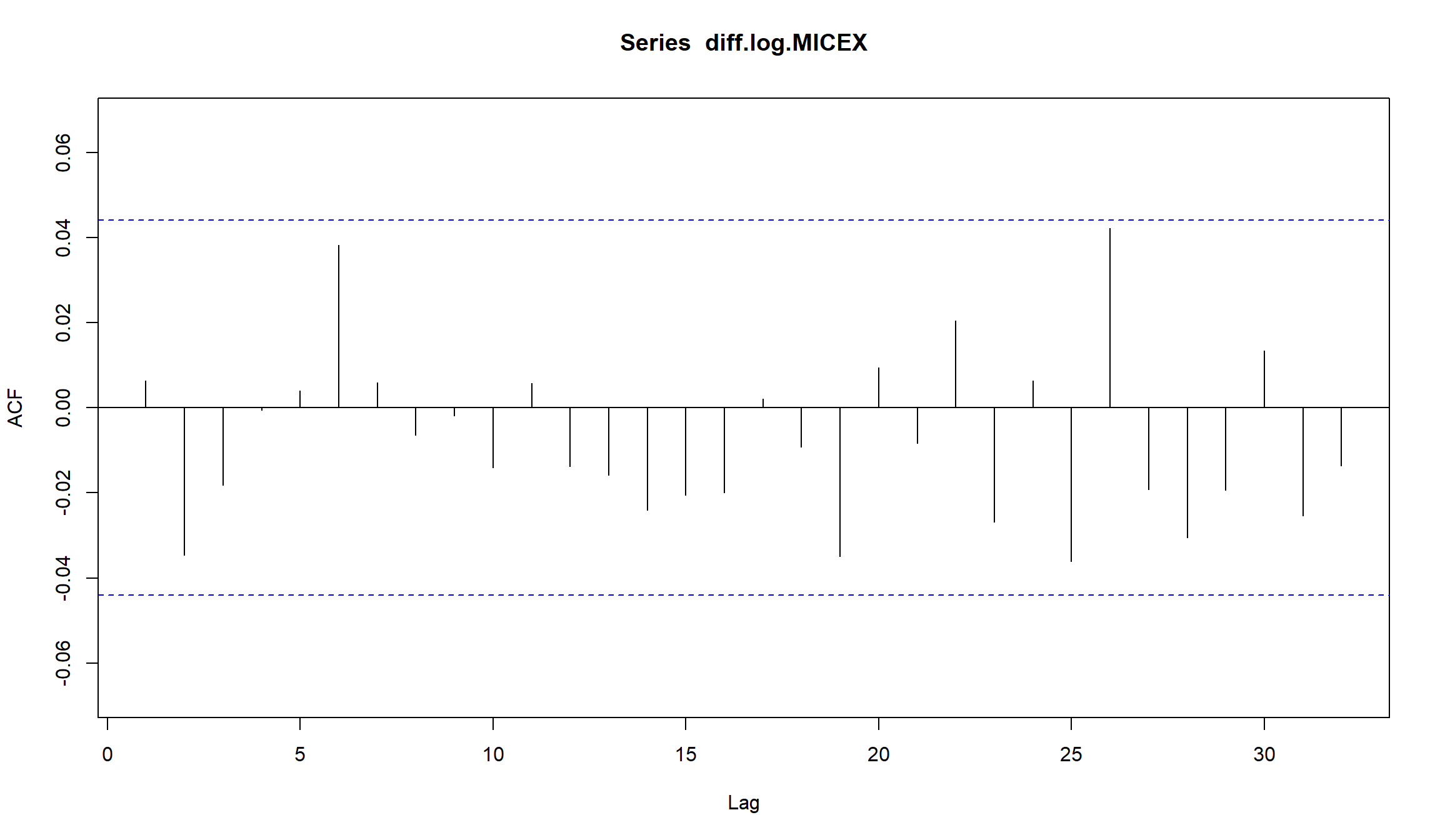

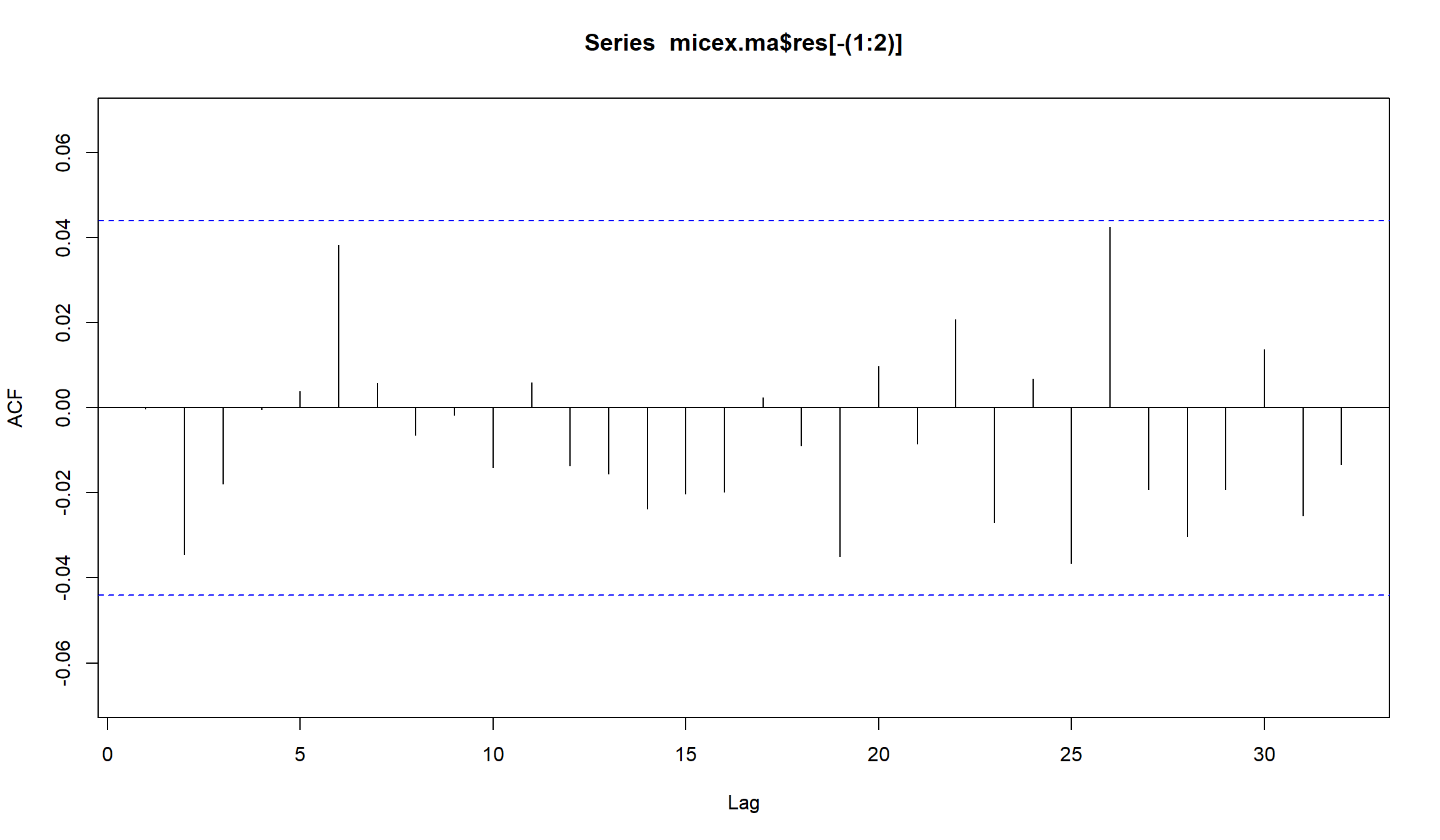

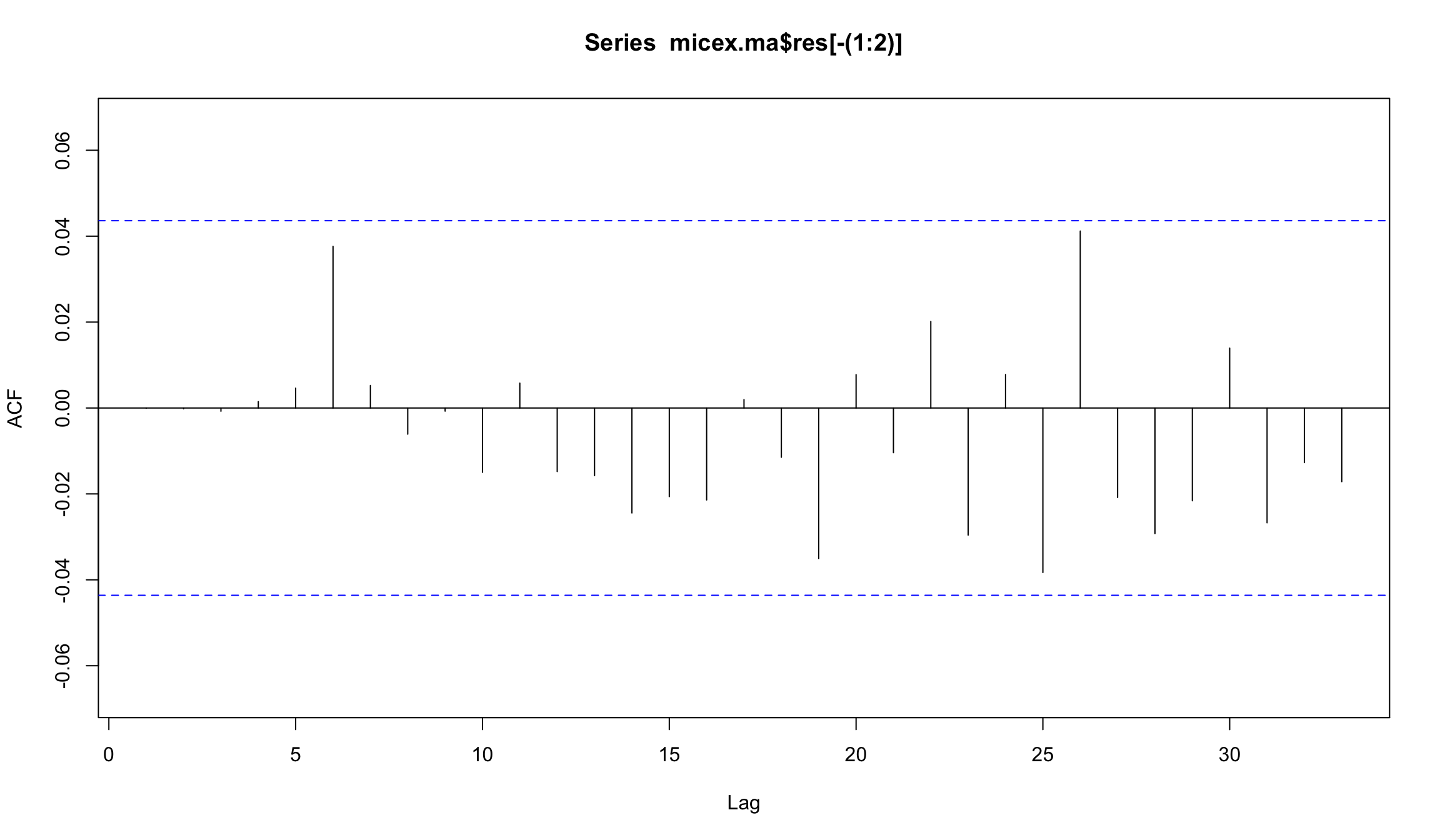

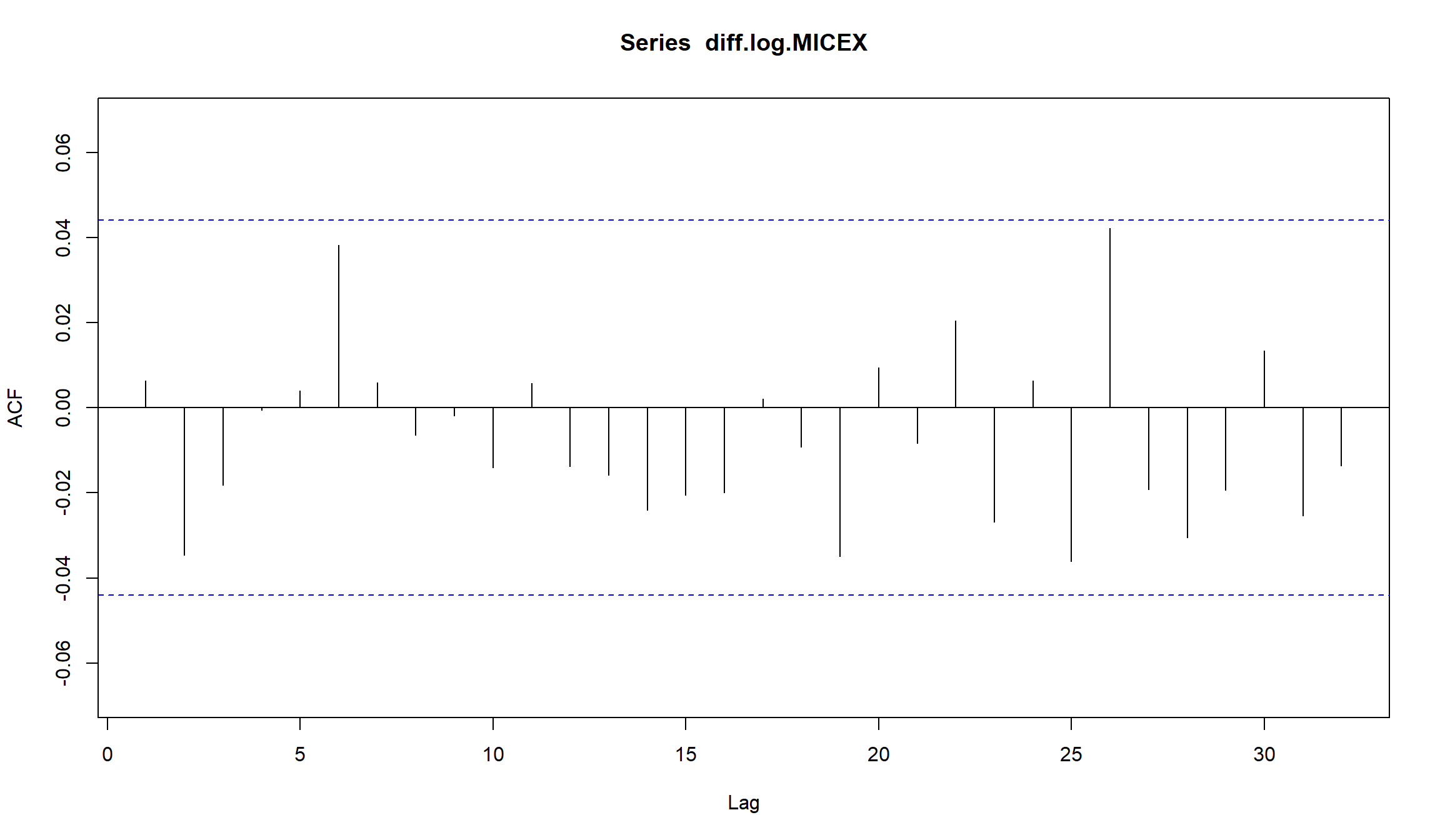

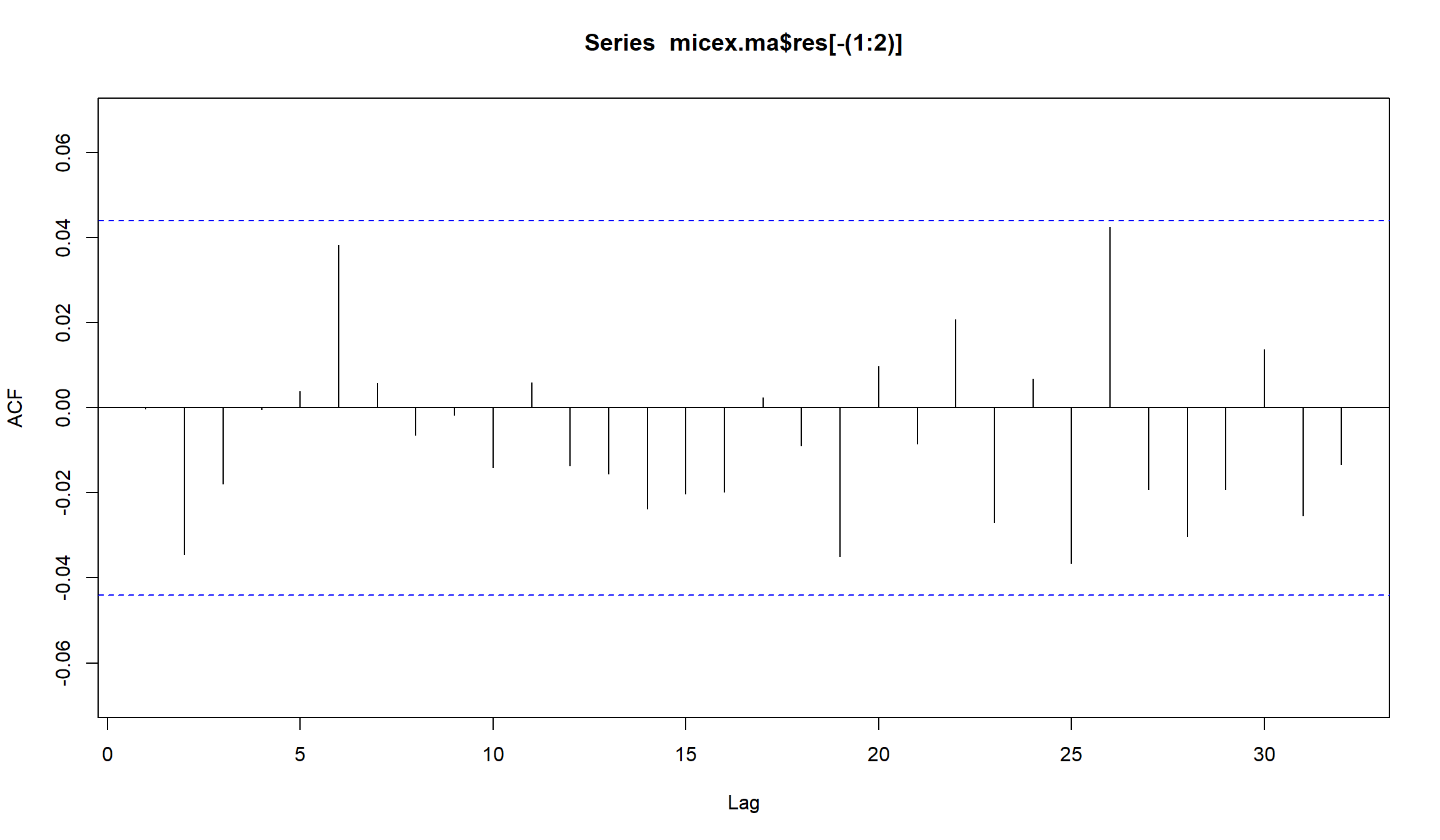

Acf(micex.ma$res[-(1:2)])

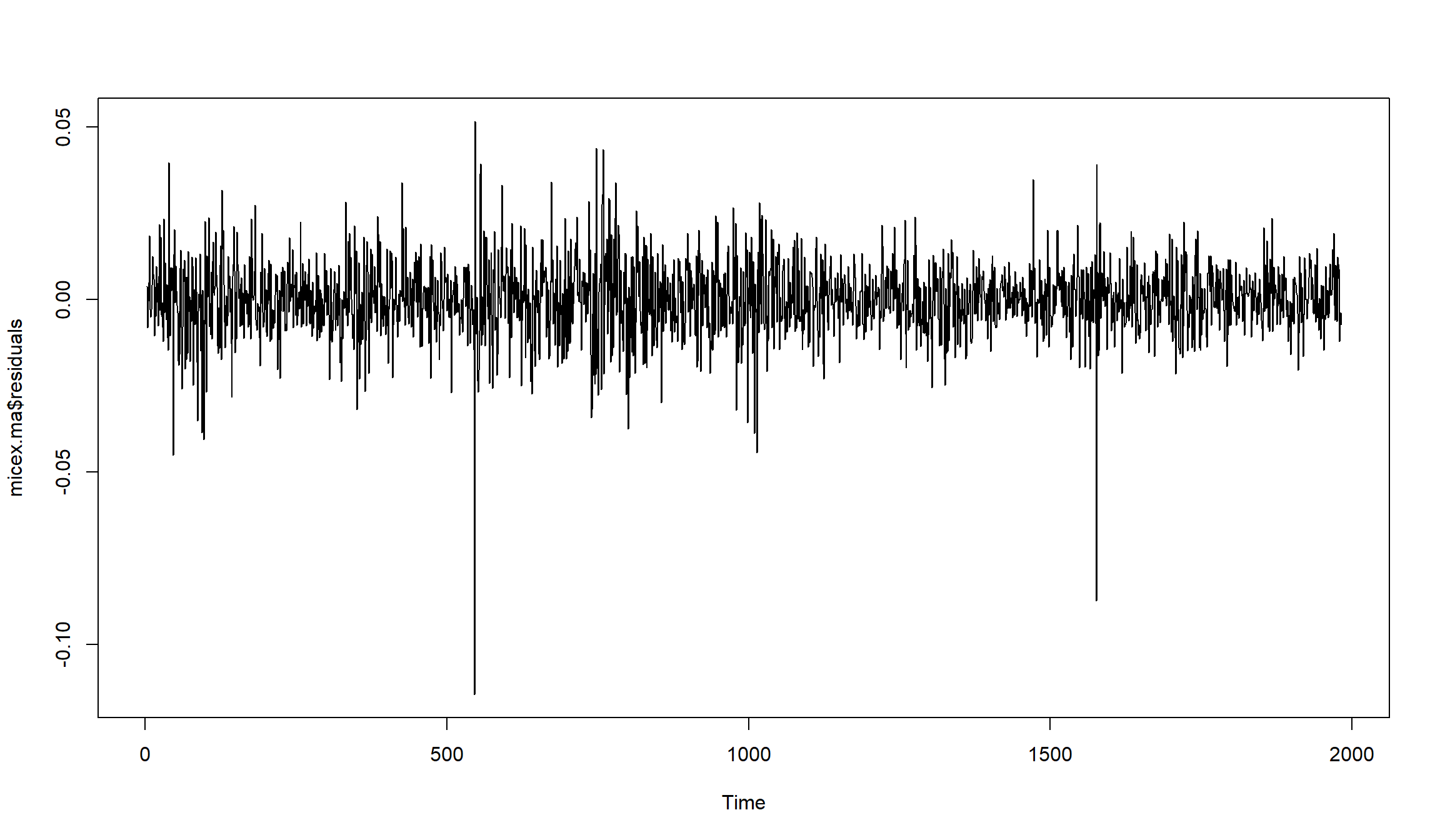

Остатки MA(1) для индекса ММВБ

- Остатки MA(1)-модели не являются белым шумом. В остатках сохраняется значимая автокорреляция на лагах 13,20,26,34.

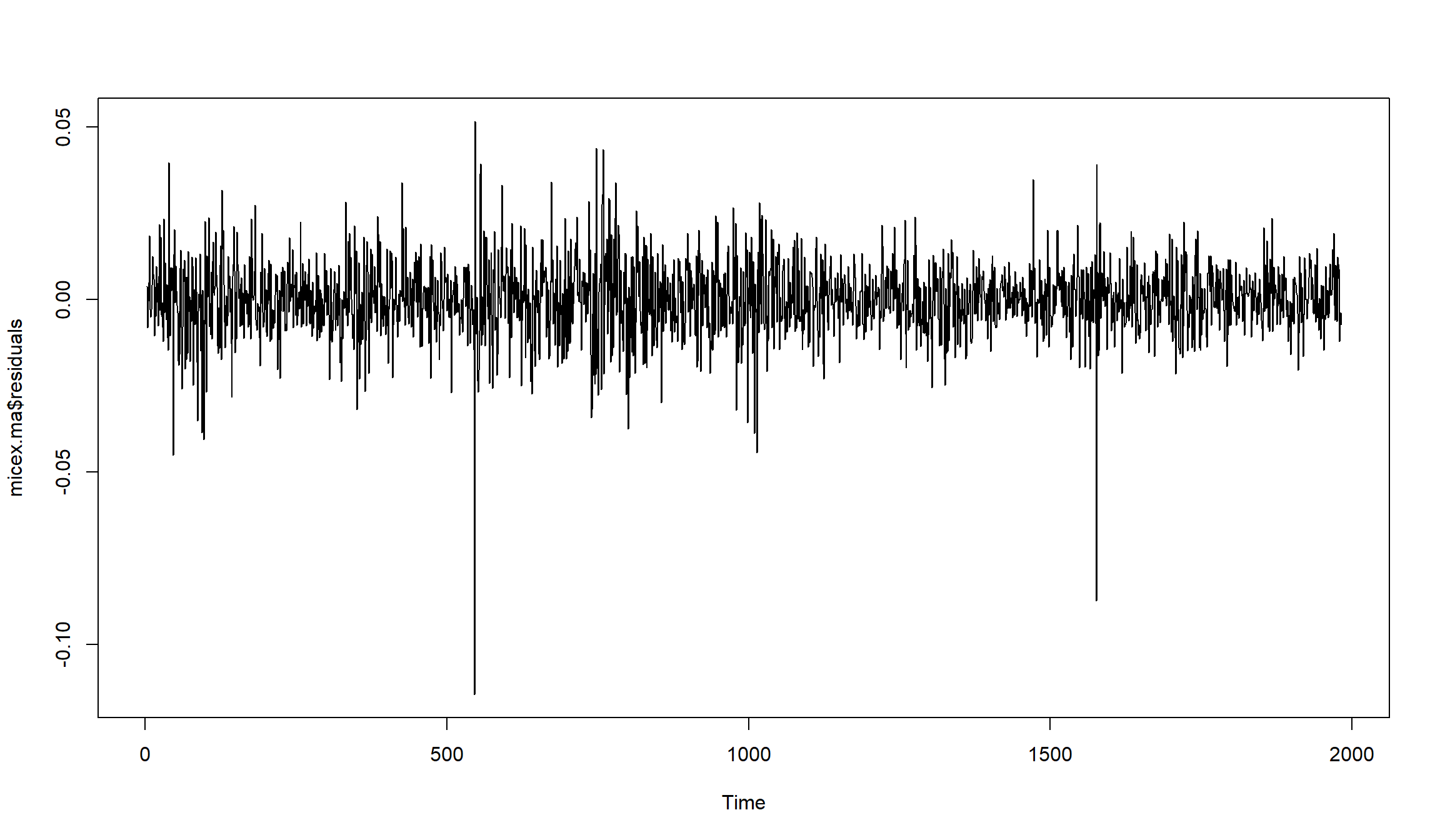

Построим график остатков:

MA(2) для доходностей индекса ММВБ

попробуем оценить MA(2)-модель

micex.ma <- arima(diff.log.MICEX, order=c(0, 0, 2))

micex.ma

Call:

arima(x = diff.log.MICEX, order = c(0, 0, 2))

Coefficients:

ma1 ma2 intercept

0.0053 -0.0333 4e-04

s.e. 0.0222 0.0222 2e-04

sigma^2 estimated as 0.0001186: log likelihood = 6267.39, aic = -12526.78

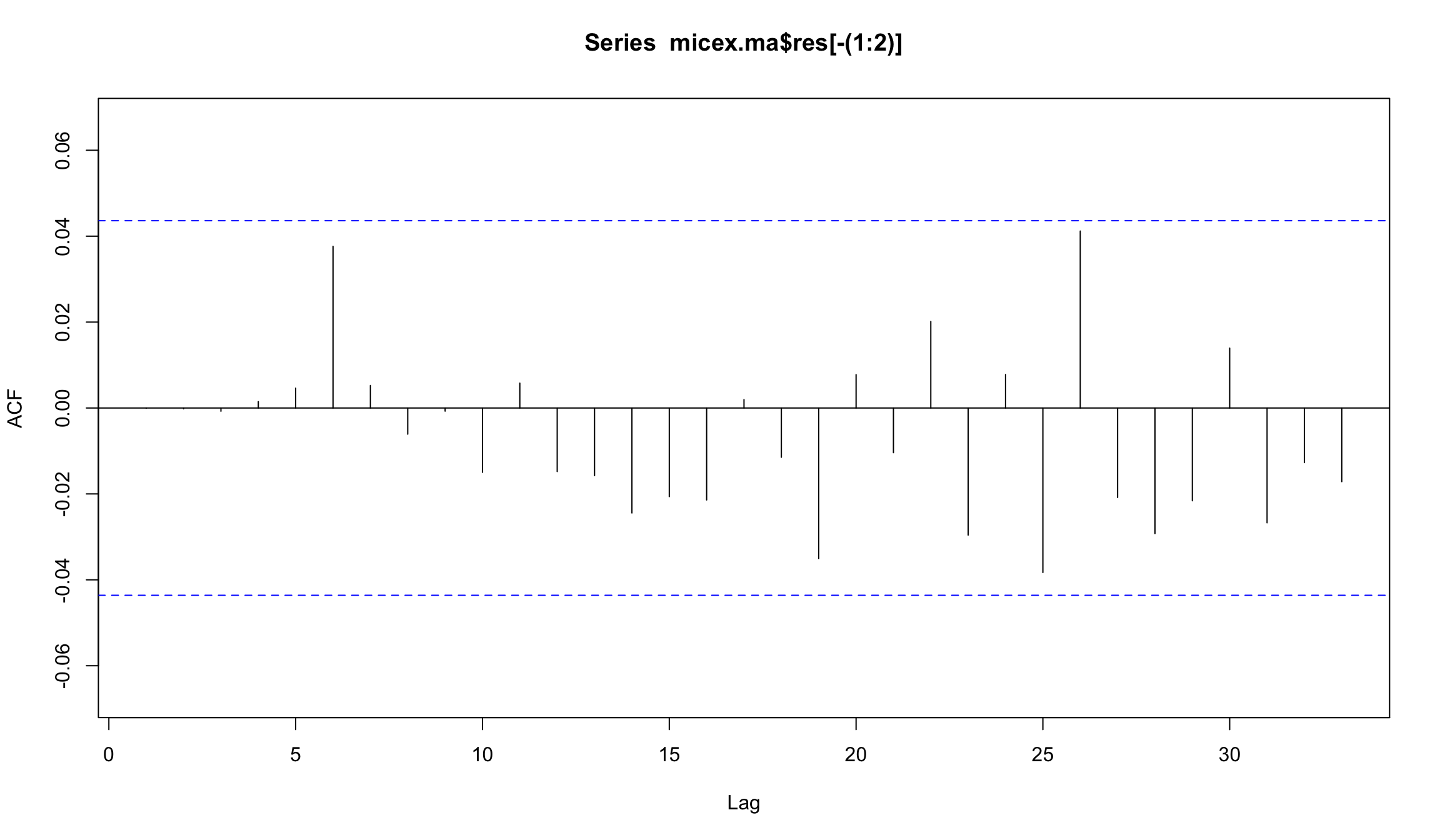

Acf(micex.ma$res[-(1:2)])

- MA(2)-модель позволила “убрать” автокорреляцию на лаге 2, но автокорреляция на других лагах сохранилась.

MA(3)-модель для индекса ММВБ

попробуем оценить MA(3)-модель

micex.ma <- arima(diff.log.MICEX, order=c(0, 0, 3))

micex.ma

Call:

arima(x = diff.log.MICEX, order = c(0, 0, 3))

Coefficients:

ma1 ma2 ma3 intercept

0.0060 -0.0333 -0.0161 4e-04

s.e. 0.0222 0.0221 0.0215 2e-04

sigma^2 estimated as 0.0001185: log likelihood = 6267.67, aic = -12525.34

Acf(micex.ma$res[-(1:2)])

- Построение MA(3)-модели не позволило улучшить автокоррелограмму.

Выводы по AR и MA моделям

- Оба типа моделей - AR и MA - позволяют частично объяснять автокорреляцию в сериях лог-доходностей акций.

- Однако кластеризация волатильности и эффекты “длинной памяти” все же остаются в остатках.

- Может ли объединение двух подходов улучшить ситуацию?

Информационные критерии

- Информационные критерии – это инструменты, которые помогают нам выбирать “лучшие” модели. Информационный критерий оценивает “качество” модели по сравнению с альтернативными спецификациями модели.

- Чаще всего используются два критерия - критерий Акаике (AIC) и Байесовский информационный критерий (BIC).

- Общая идея всех информационных критериев заключается в оценке баланса между прогностический точностью модели и ее сложностью.

- Мы хотим строить минимально сложные модели (“бритва Оккама”), но которые при этом имели максимальную объясняющую способность

Информационный критерий Акаике

Если мы используем функцию правдоподобия (likelyhood function) для оценки модели c \(k\) параметрами и значение \(L\) максимизирует функцию правдоподобия, то AIC рассчитывается как:

\[ AIC = -2log(L) + 2k \]

- Мы предпочитаем модели, которые имеют минимальное значение AIC.

- Как видно из формулы, AIC увеличивается по мере роста количества параметров (k) и снижается по мере роста log-likelyhood (L), то есть точности оценки

- Абсолютные значения AIC не имеют значения, мы сравниваем только значения AIC для различных моделей, которые построены на одних данных.

- Значения информационных критериев для разных серий не сравнимы между собой!

Байесовский информационный критерий (BIC)

BIC рассчитывается как:

\[ BIC = -2 \cdot log(L) + k \cdot log(n) \] где \(n\) - количество наблюдений в рассматриваемой серии.

- AIC и BIC могут указывать на разные модели как “лучшие” и противоречить друг другу

- Можно использовать AIC как более предпочтительный критерий

ARMA-модели

- AR-модели учитывают прошлое поведение (лаги) в качестве входных параметров. С сутевой точки зрения это позволяет учитывать некоторые особенности поведения участников финансового рынка рынка, такое как mean reversion (возвращение к среднему) или momentum (инерционность финансовых рынков – после роста сохраняется тенденция к росту, и – наоборот).

- MA-модели используются для оценки “информационных шоков” в серии. К примеру, такими шоками могут быть неожиданные события или поступление новой информации (выход квартальной финансовой отчетности) и так далее. То есть, MA-модель позволяет оценивать единовременную реакцию серии на шоки.

- ARMA-модели учитывают оба этих аспекта при моделировании финансовых серий.

- ARMA-модели в принципе не учитывают эффекты “кластеризации волатильности”. Это не условные гетероскедастичные модели. Мы считаем, что дисперсия является постоянной в ARMA-моделях.

Определение ARMA-модели

Если серия временного ряда \({x_t}\) является моделью ARMA(p,q), то

\[ x_t = \alpha_1 x_{t-1} + \alpha_2 x_{t-2} + \ldots + w_t + \beta_1 w_{t-1} + \beta_2 w_{t-2} + \ldots + \beta_q w_{t-q} \]

- Основное преимущество ARMA-модели по сравнению c AR или MA, заключается в том, что как правило она требует меньше параметров для оценки.

- Вспомните, что AR-модели на настоящих данных требовали оценки коэффициентов для 20-30 лагов.

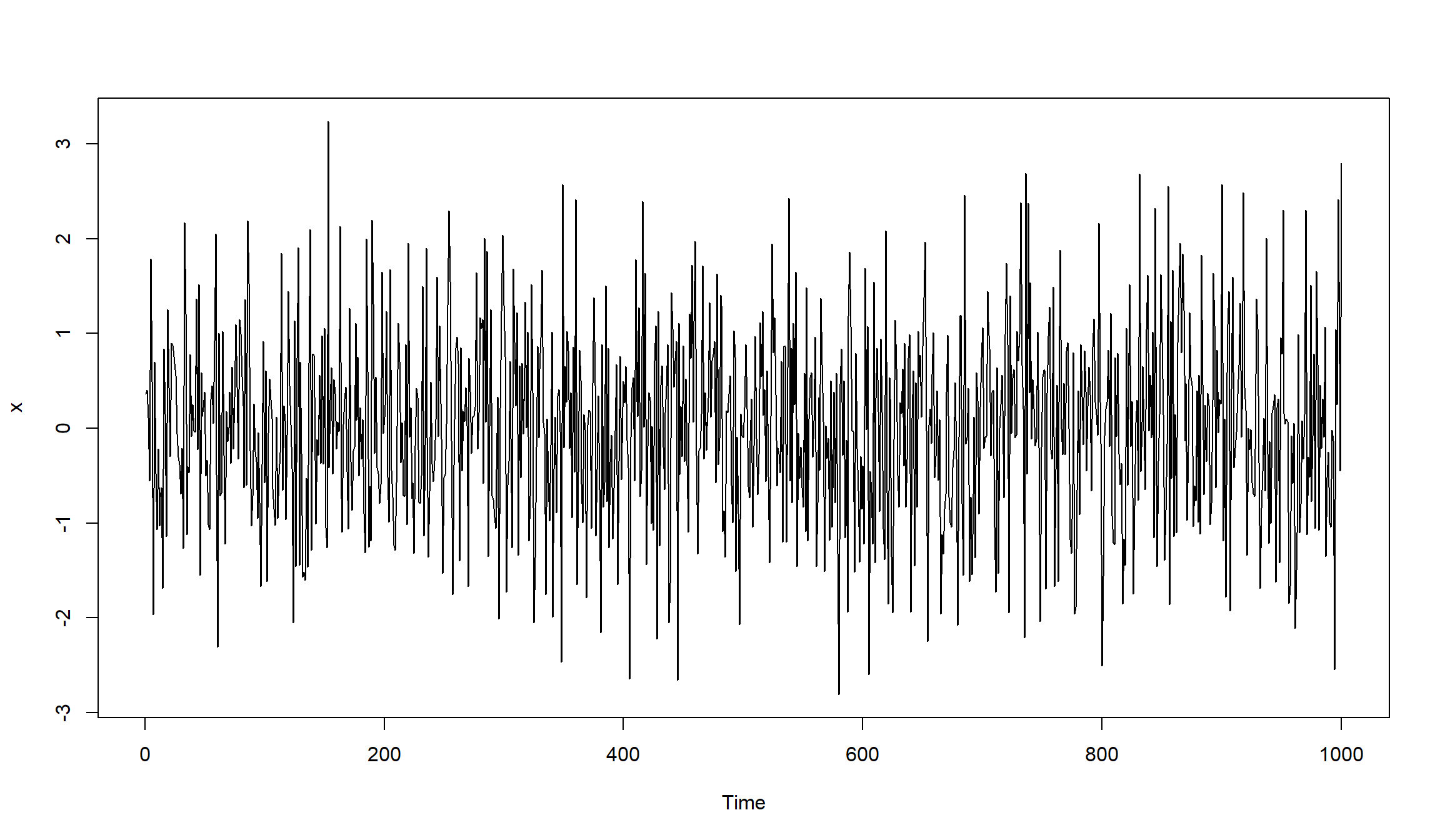

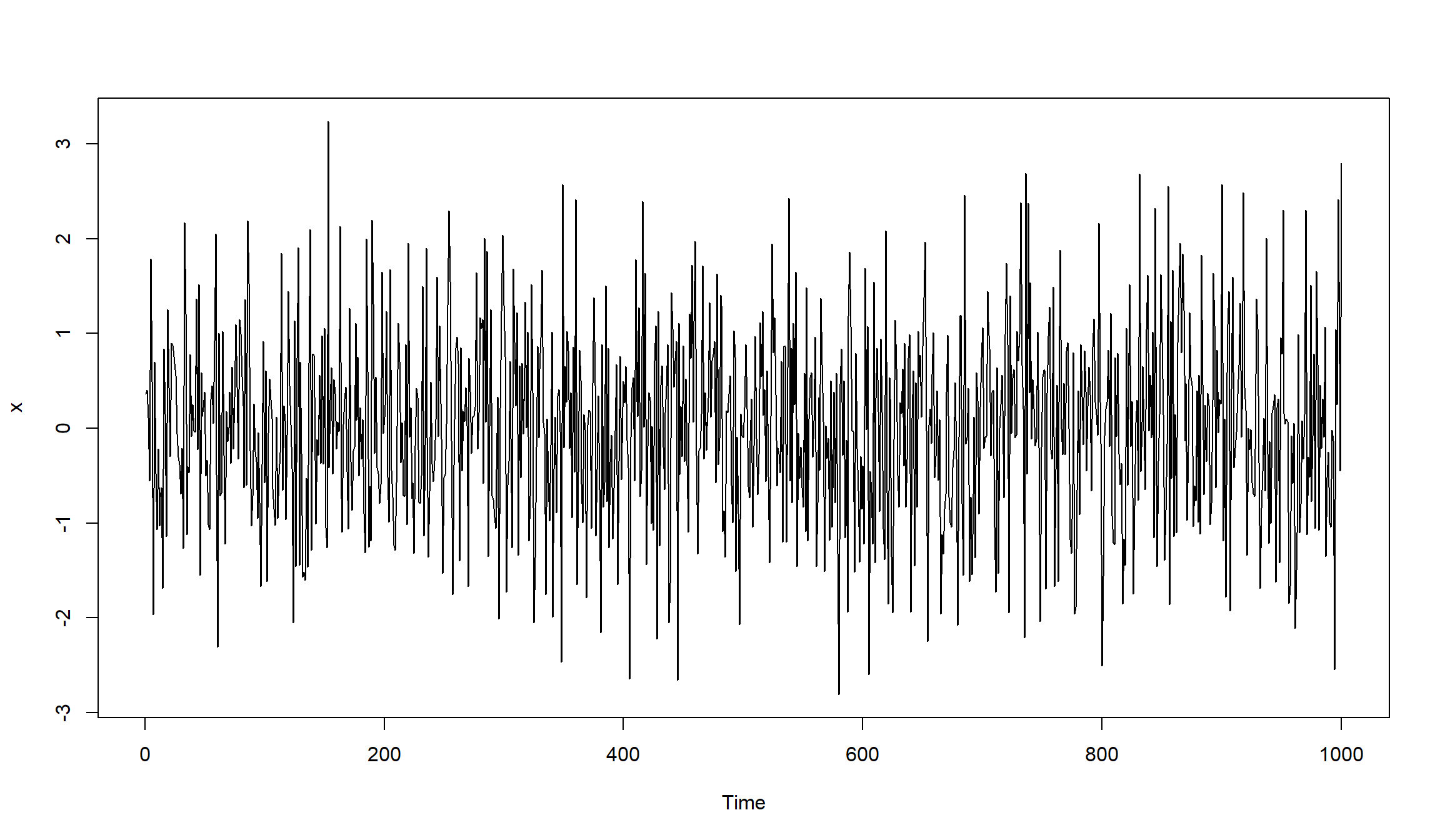

Симулирование ARMA(1,1)

Простейшая ARMA-модель – это ARMA(1,1). Модель имеет вид:

\[x_t + \alpha x_{t-1} + w_t + \beta w_{t-1} \]

set.seed(123)

x <- arima.sim(n=1000, model=list(ar=0.5, ma=-0.5))

plot(x)

- Модель не имеет значимых автокорреляция на всех лагах

оценим симулированную модель:

arima(x, order=c(1, 0, 1))

Warning in arima(x, order = c(1, 0, 1)): possible convergence problem: optim

gave code = 1

Call:

arima(x = x, order = c(1, 0, 1))

Coefficients:

ar1 ma1 intercept

0.5990 -0.6326 0.0158

s.e. 0.3778 0.3660 0.0289

sigma^2 estimated as 0.9951: log likelihood = -1416.46, aic = 2840.93

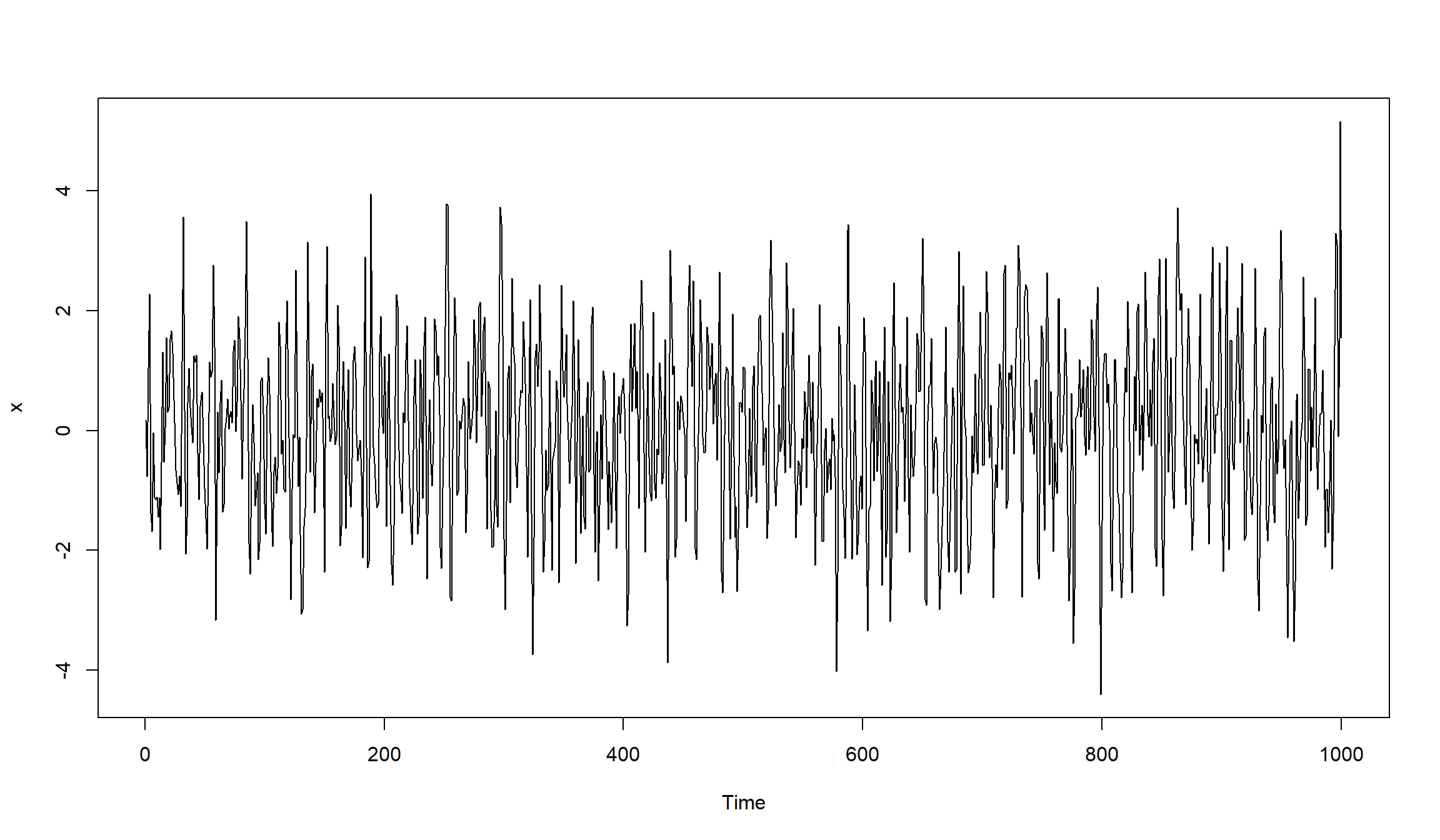

Симулирование ARMA(2,2)

set.seed(123)

x <- arima.sim(n=1000, model=list(ar=c(0.5, -0.25), ma=c(0.5, -0.3)))

plot(x)

оценим модель

Arima(x, order=c(2, 0, 2))

Series: x

ARIMA(2,0,2) with non-zero mean

Coefficients:

ar1 ar2 ma1 ma2 mean

0.5099 -0.2693 0.4636 -0.3309 0.0269

s.e. 0.1157 0.0346 0.1190 0.1122 0.0473

sigma^2 estimated as 1.009: log likelihood=-1422.06

AIC=2856.13 AICc=2856.21 BIC=2885.58

confint(arima(x, order=c(2, 0, 2)))

2.5 % 97.5 %

ar1 0.28315655 0.7366981

ar2 -0.33701341 -0.2015434

ma1 0.23045771 0.6968166

ma2 -0.55079029 -0.1110161

intercept -0.06574923 0.1196155

- Доверительные интервалы содержат настоящие значения параметров ar=c(0.5, -0.25), ma=c(0.5, -0.3), но являются достаточно широкими

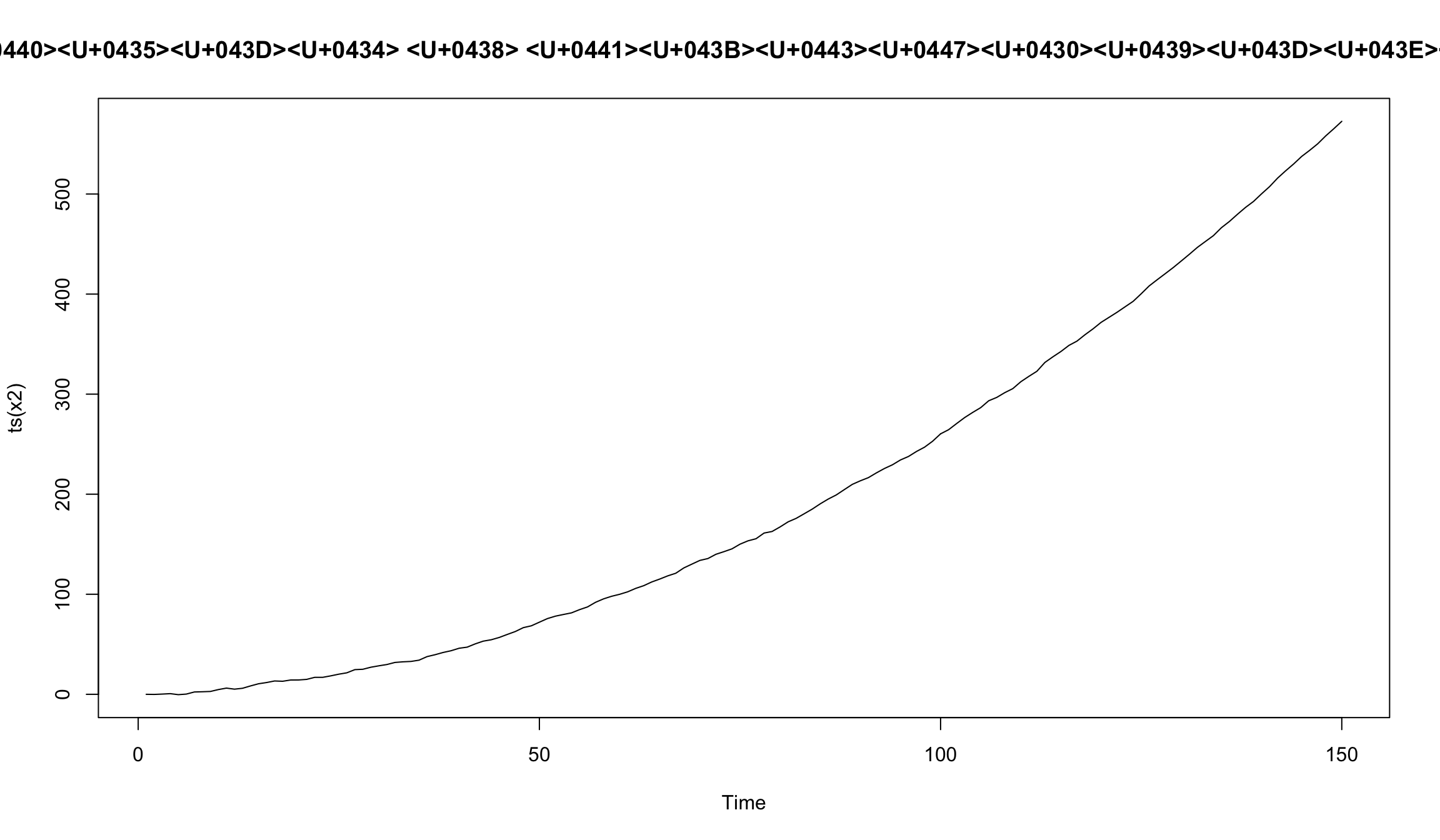

Drift (смещение)

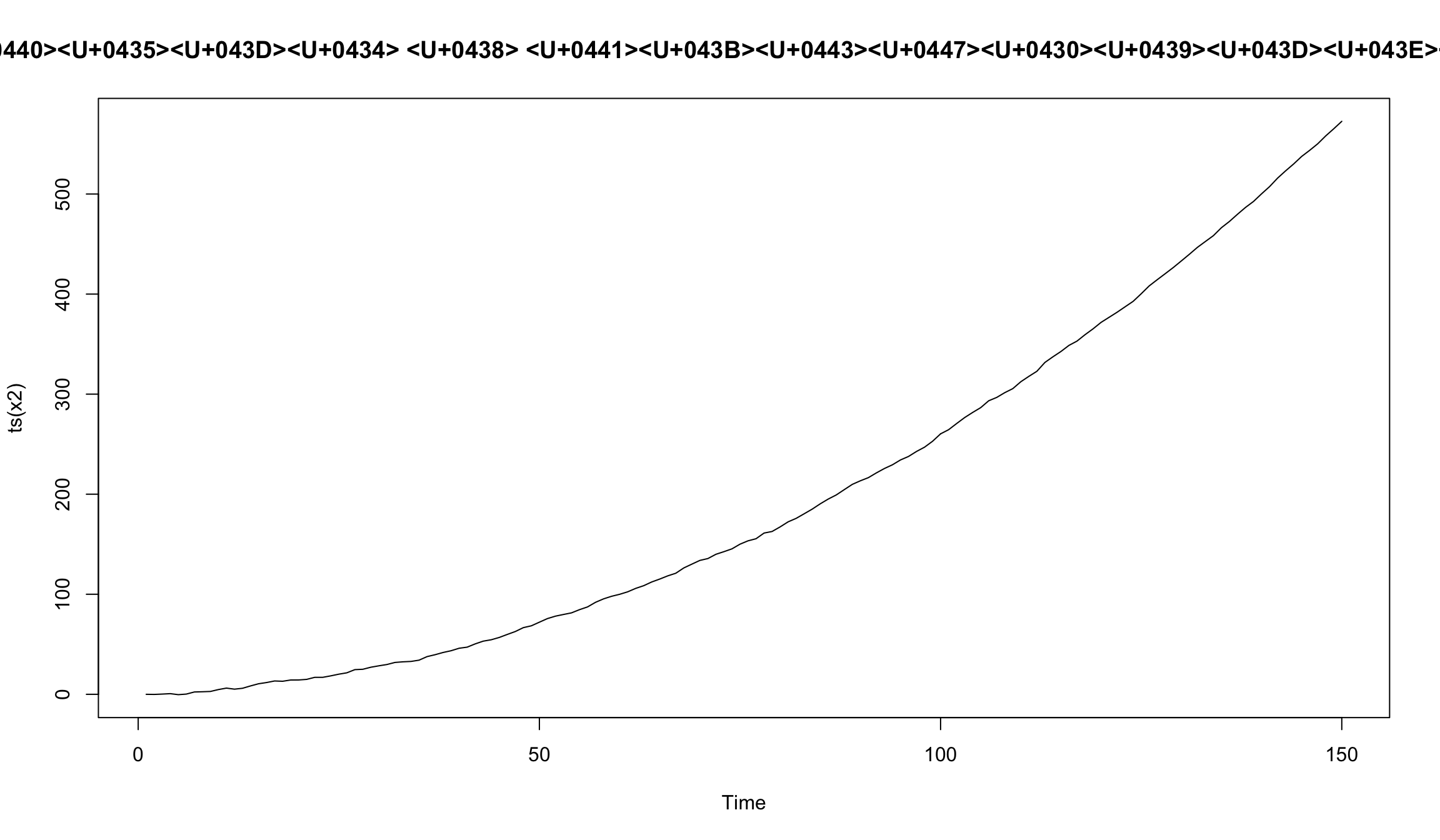

n <- 150

eps <- rnorm(n)

x0 <- rep(0, n)

for(i in 2:n){

x0[i] <- x0[i-1] + eps[i]

}

plot(ts(x0), main = 'Случайное блуждание')

случайное блуждание со смещением

drift <- 0.5

x1 <- rep(0, n)

for(i in 2:n){

x1[i] <- drift + x1[i-1] + eps[i]

}

plot(ts(x1), main = 'Cлучайное блуждание со смещением')

случайное блуждение с линейным трендом

trend <- seq_len(n)*0.05

x2 <- rep(0, n)

for(i in 2:n){

x2[i] <- trend[i] + x2[i-1] + eps[i]

}

plot(ts(x2), main = 'Линейный тренд и случайное блуждание')

мы обычно переходили от модели в уровнях (лог-цены) к разностям (лог-доходности) для того, чтобы обеспечить стационарность данных.

Модель случайного блуждания “в уровнях” по сути представляет собой AR(1) модель с коэффициентом 1. Уравнение можно записать по другому

\[x_t - x_{t-1} = \mu \] или

\[x_t = x_{t-1} + \mu \] где \(\mu\) - это смещение (drift). При расчете разностей модели будут идентичны.

Построение ARIMA-моделей

- Серия \({x_t}\) является \(ARIMA(p,d,q)\) моделью, если \(\Delta^d x_t\) является моделью \(ARMA(p,q)\).

- К примеру, если лог-доходности моделируются ARMA(p,q), то лог-цены будут ARIMA(p,1,q).

- Random walk является моделью ARIMA(0,1,0), а белый шум – моделью ARIMA(0,0,0).

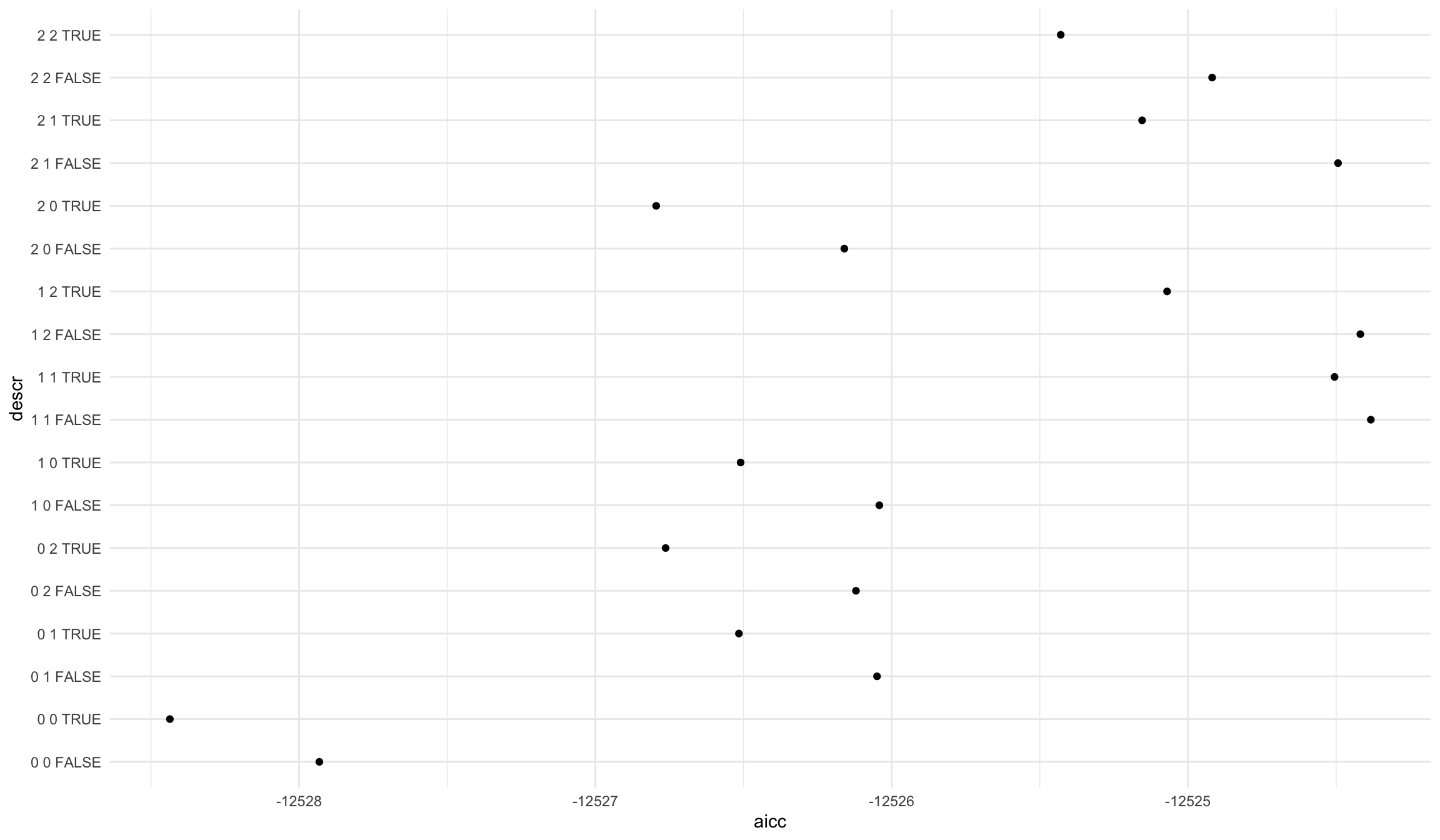

ARIMA модели для индекса ММВБ

Построим несколько моделей для доходностей индекса ММВБ

# без константы (сводобного члена)

fit.00 <- Arima(MICEX_log, c(0, 1, 0), include.drift=FALSE)

fit.01 <- Arima(MICEX_log, c(0, 1, 1), include.drift=FALSE)

fit.02 <- Arima(MICEX_log, c(0, 1, 2), include.drift=FALSE)

fit.10 <- Arima(MICEX_log, c(1, 1, 0), include.drift=FALSE)

fit.11 <- Arima(MICEX_log, c(1, 1, 1), include.drift=FALSE)

fit.12 <- Arima(MICEX_log, c(1, 1, 2), include.drift=FALSE)

fit.20 <- Arima(MICEX_log, c(2, 1, 0), include.drift=FALSE)

fit.21 <- Arima(MICEX_log, c(2, 1, 1), include.drift=FALSE)

fit.22 <- Arima(MICEX_log, c(2, 1, 2), include.drift=FALSE)

# с константой

fit.00c <- Arima(MICEX_log, c(0, 1, 0), include.drift=TRUE)

fit.01c <- Arima(MICEX_log, c(0, 1, 1), include.drift=TRUE)

fit.02c <- Arima(MICEX_log, c(0, 1, 2), include.drift=TRUE)

fit.10c <- Arima(MICEX_log, c(1, 1, 0), include.drift=TRUE)

fit.11c <- Arima(MICEX_log, c(1, 1, 1), include.drift=TRUE)

fit.12c <- Arima(MICEX_log, c(1, 1, 2), include.drift=TRUE)

fit.20c <- Arima(MICEX_log, c(2, 1, 0), include.drift=TRUE)

fit.21c <- Arima(MICEX_log, c(2, 1, 1), include.drift=TRUE)

fit.22c <- Arima(MICEX_log, c(2, 1, 2), include.drift=TRUE)

# аггрегируем результаты

models <- data.frame(p = rep(c(0, 0, 0, 1, 1, 1, 2, 2, 2), 2),

d = rep(0, 18),

q = rep(c(0, 1, 2), 6),

include.drift = c(rep(FALSE, 9), rep(TRUE, 9)),

loglik = c(fit.00$loglik, fit.01$loglik, fit.02$loglik,

fit.10$loglik, fit.11$loglik, fit.12$loglik,

fit.20$loglik, fit.21$loglik, fit.22$loglik,

fit.00c$loglik, fit.01c$loglik, fit.02c$loglik,

fit.10c$loglik, fit.11c$loglik, fit.12c$loglik,

fit.20c$loglik, fit.21c$loglik, fit.22c$loglik),

aicc = c(fit.00$aicc, fit.01$aicc, fit.02$aicc,

fit.10$aicc, fit.11$aicc, fit.12$aicc,

fit.20$aicc, fit.21$aicc, fit.22$aicc,

fit.00c$aicc, fit.01c$aicc, fit.02c$aicc,

fit.10c$aicc, fit.11c$aicc, fit.12c$aicc,

fit.20c$aicc, fit.21c$aicc, fit.22c$aicc),

bic = c(fit.00$bic, fit.01$bic, fit.02$bic,

fit.10$bic, fit.11$bic, fit.12$bic,

fit.20$bic, fit.21$bic, fit.22$bic,

fit.00c$bic, fit.01c$bic, fit.02c$bic,

fit.10c$bic, fit.11c$bic, fit.12c$bic,

fit.20c$bic, fit.21c$bic, fit.22c$bic)

)

print(models, digits=6)

p d q include.drift loglik aicc bic

1 0 0 0 FALSE 6264.97 -12527.9 -12522.3

2 0 0 1 FALSE 6265.03 -12526.0 -12514.8

3 0 0 2 FALSE 6266.07 -12526.1 -12509.3

4 1 0 0 FALSE 6265.02 -12526.0 -12514.8

5 1 0 1 FALSE 6265.20 -12524.4 -12507.6

6 1 0 2 FALSE 6266.22 -12524.4 -12502.0

7 2 0 0 FALSE 6266.09 -12526.2 -12509.3

8 2 0 1 FALSE 6266.26 -12524.5 -12502.1

9 2 0 2 FALSE 6267.47 -12524.9 -12496.9

10 0 0 0 TRUE 6266.22 -12528.4 -12517.2

11 0 0 1 TRUE 6266.26 -12526.5 -12509.7

12 0 0 2 TRUE 6267.39 -12526.8 -12504.3

13 1 0 0 TRUE 6266.26 -12526.5 -12509.7

14 1 0 1 TRUE 6266.26 -12524.5 -12502.1

15 1 0 2 TRUE 6267.55 -12525.1 -12497.0

16 2 0 0 TRUE 6267.41 -12526.8 -12504.4

17 2 0 1 TRUE 6267.59 -12525.2 -12497.1

18 2 0 2 TRUE 6268.74 -12525.4 -12491.8

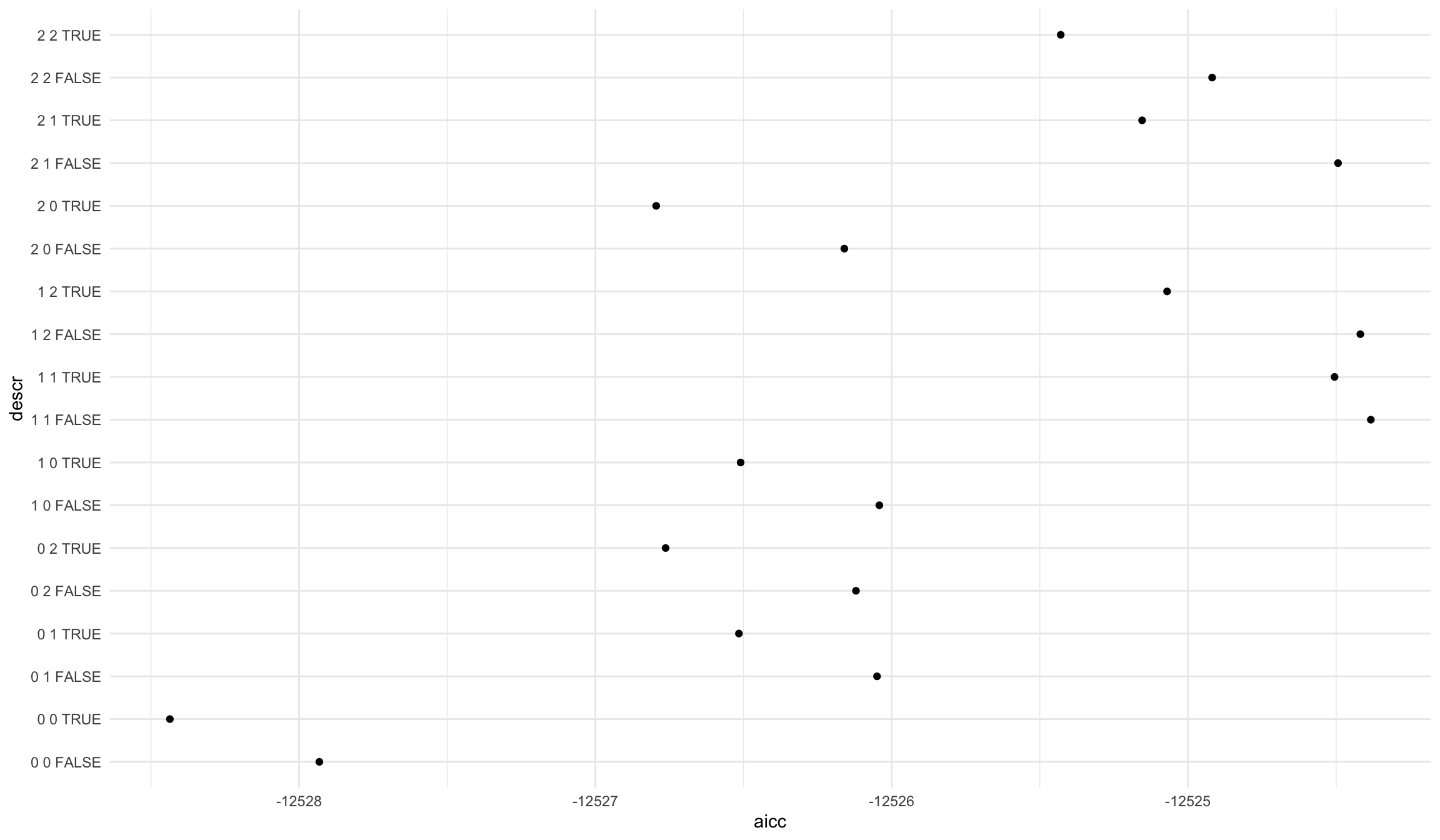

Лучшая модель по AIC

выберем “лучшую” модель по критерию Акаике

library(ggplot2)

models$descr <- paste(models$p, models$q, models$include.drift)

p <- ggplot(models, aes(descr,aicc))

p + geom_point()+coord_flip()+theme_minimal()

models[which(models$aicc == min(models$aicc)),]

p d q include.drift loglik aicc bic descr

10 0 0 0 TRUE 6266.221 -12528.44 -12517.22 0 0 TRUE

какая модель минимизирует AIC?

Оценка “лучшей” модели (AIC)

выбрали “вторую” лучшую модель по критерию AIC

fit.best <- Arima(MICEX_log, c(2, 1, 0), include.drift=TRUE)

print(fit.best)

Series: MICEX_log

ARIMA(2,1,0) with drift

Coefficients:

ar1 ar2 drift

0.0065 -0.0337 4e-04

s.e. 0.0222 0.0222 2e-04

sigma^2 estimated as 0.0001188: log likelihood=6267.41

AIC=-12526.81 AICc=-12526.79 BIC=-12504.37

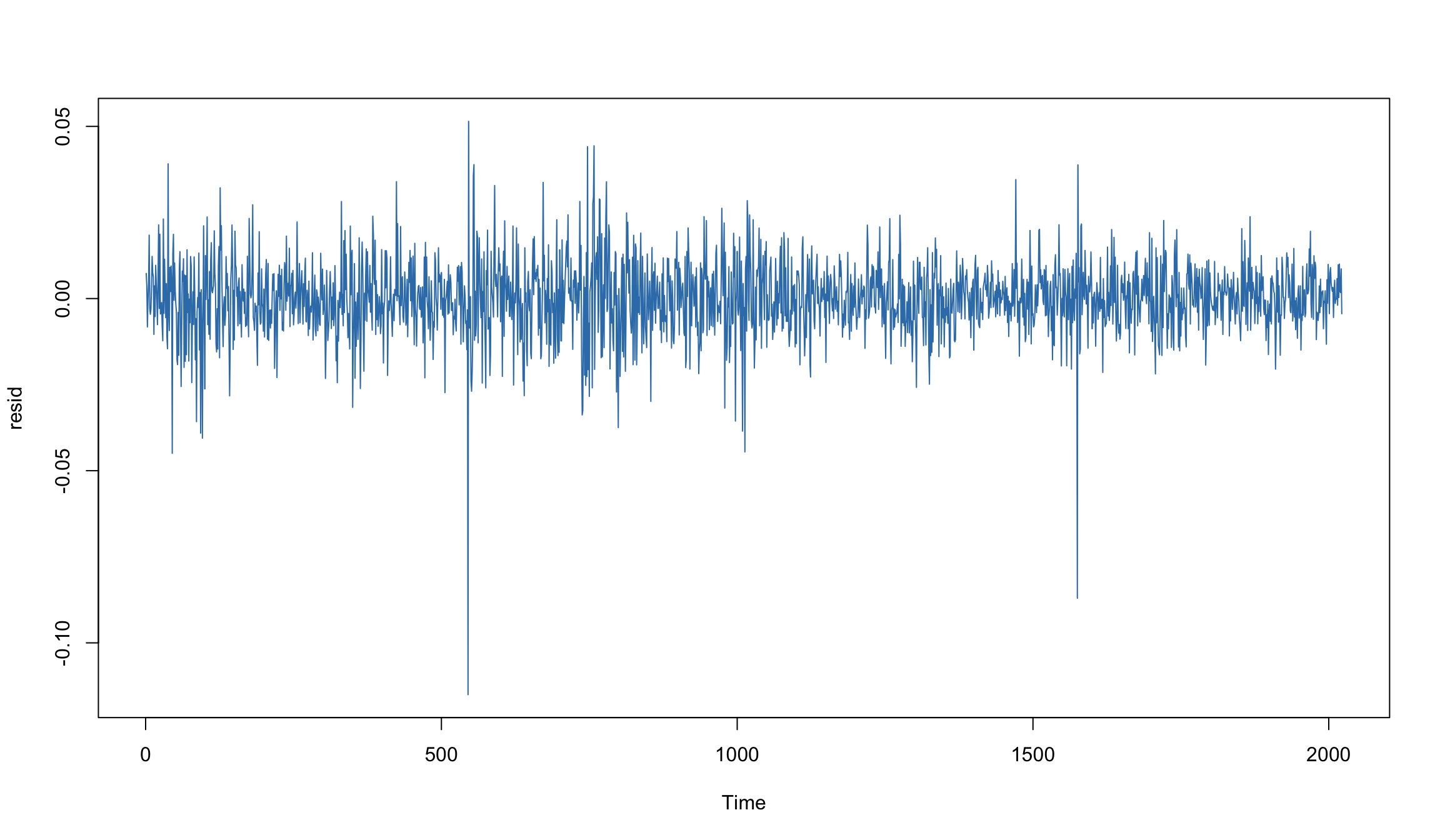

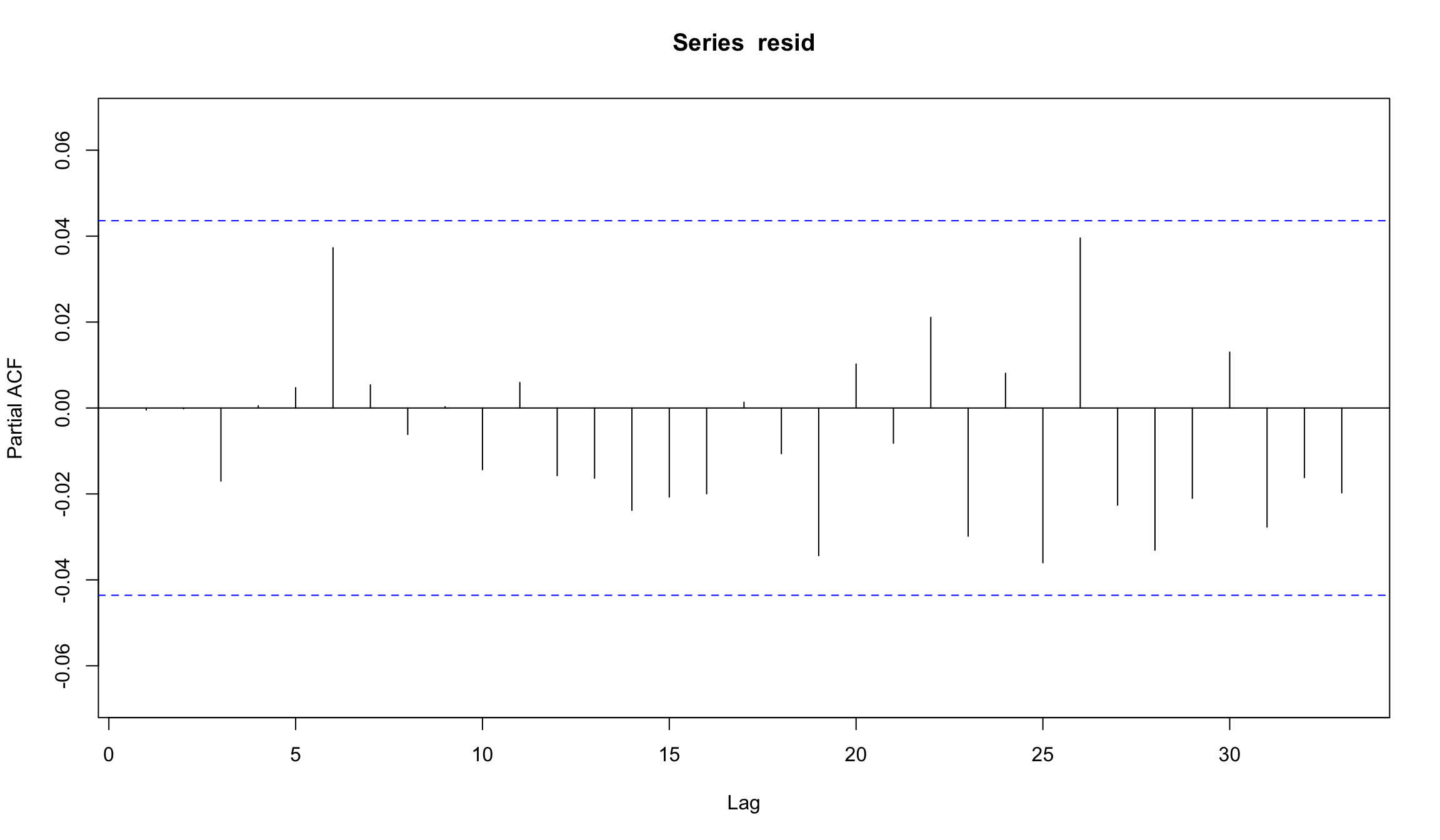

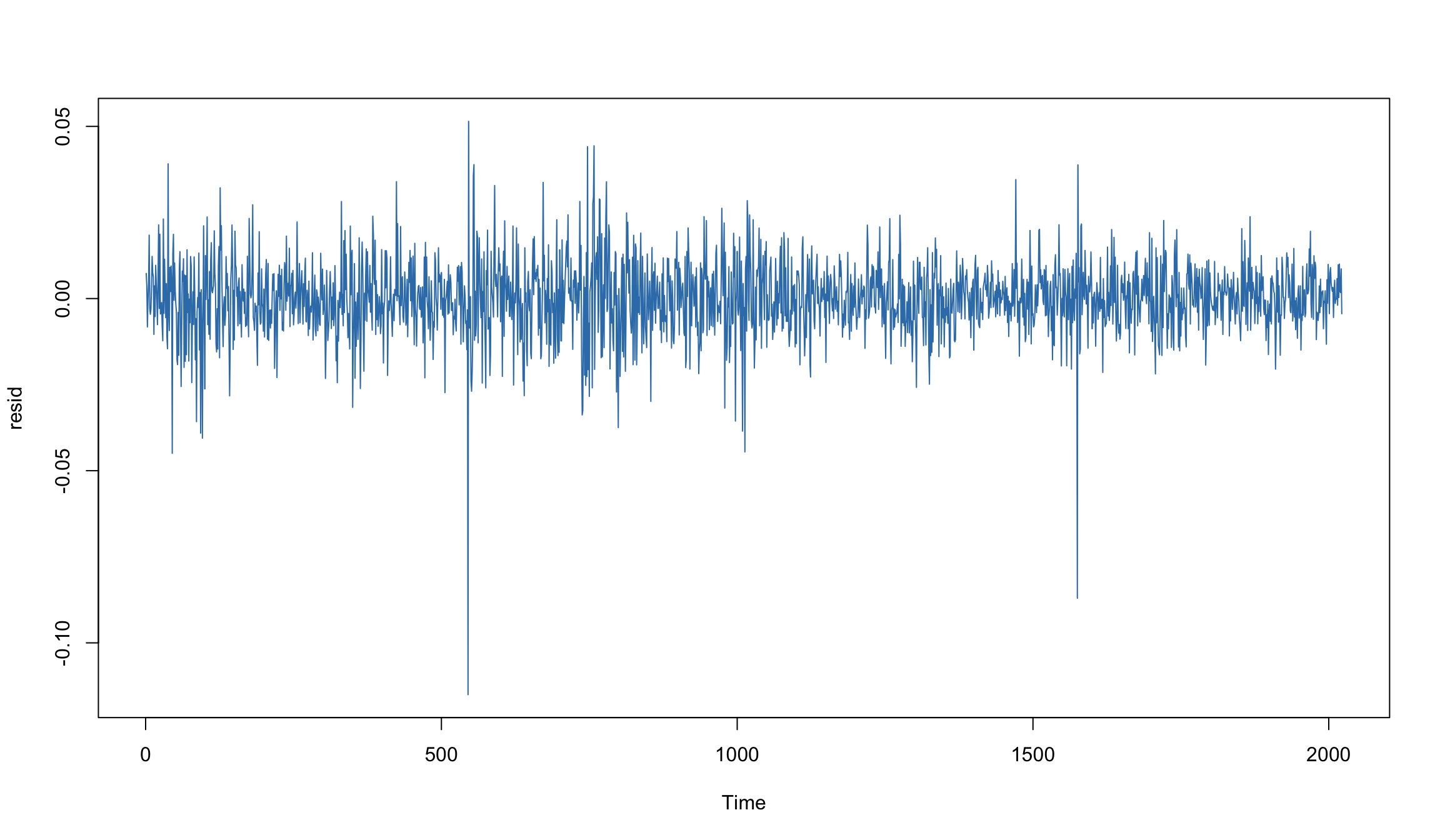

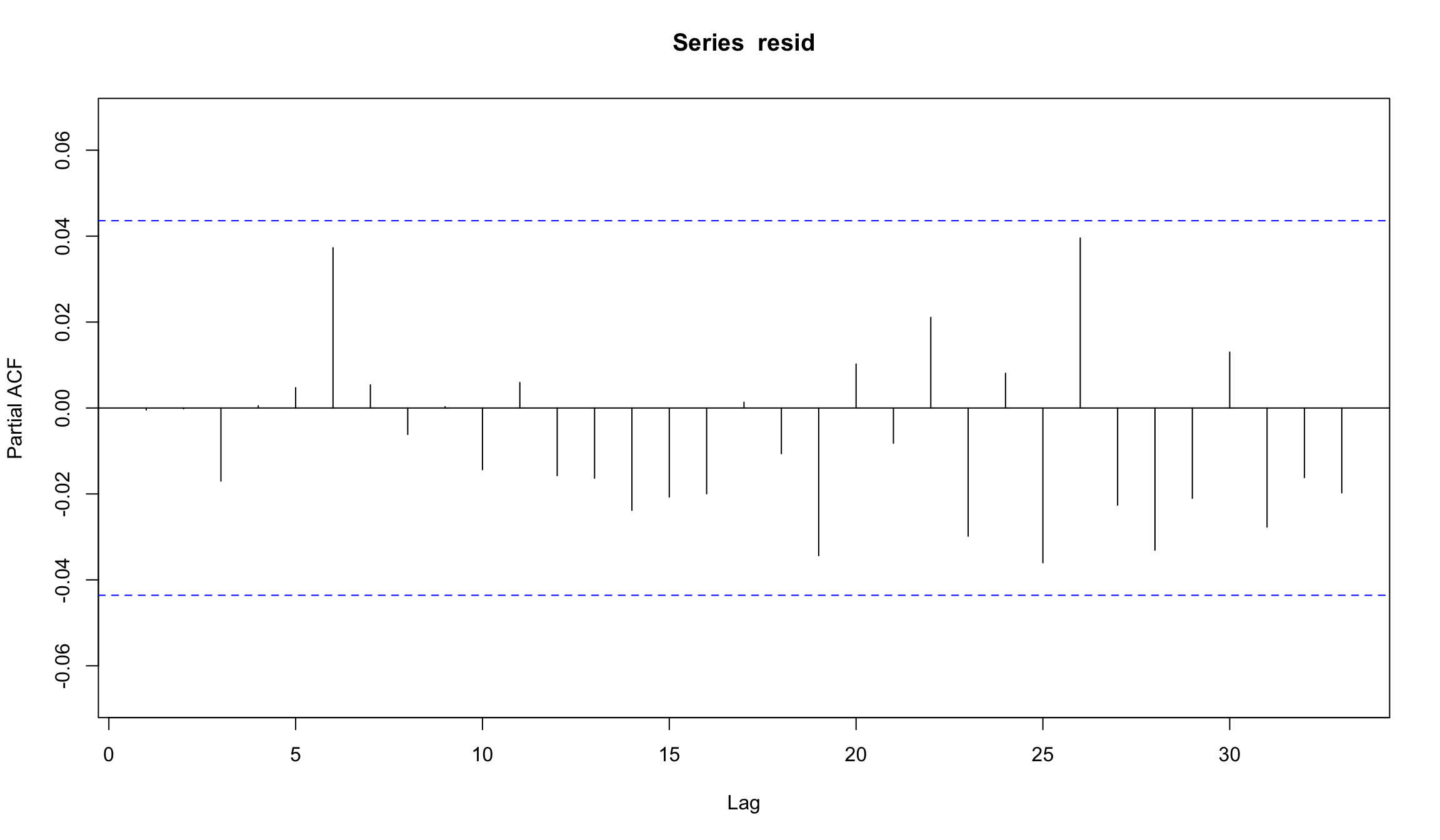

Остатки модели ARMA

resid <- residuals(fit.best)

plot(resid, type="l", col=2)

- даже в “лучшей” модели ARMA сохранилась автокорреляция в остатках

Cтатистика Ljung-Box

- Статистика Ljung-Box является классическим тестом на гипотезу о том, что набор автокорреляций в модели совместно отличается от 0.

- Тест не оценивает каждый индивидуальный лаг на отличие от 0, а оценивает совокупность лагов одновременно.

- \(H0\): серия на каждом лаге является i.i.d., то есть корреляции между между лагами равны нулю

- \(H1\): серия на каждом лаге не является i.i.d., то есть в ней сохраняется автокорреляция

Формально тест рассчитывает следующую статистику:

\[ Q = n(n+2) \sum_{k=1}^{h} \frac{\hat{\rho}^2}{n-k} \]

где \(n\) – количество наблюдений, \(\hat{\rho}^2\) – выборочная автокорреляция на лаге \(k\), \(h\) – тестируемый лаг.

- Мы отвергаем нулевую гипотезу \(H0\), если \(Q > \chi^2_{a,h}\) (для распределения хи-квадрат с \(h\) степенями свободы).

- Мы можем не вдаваться в подробности оценки, а использовать функцию

Box.test для проведения теста:

Box.test(resid, lag=10, type = "Ljung-Box", fitdf=3)

Box-Ljung test

data: resid

X-squared = 4.0604, df = 7, p-value = 0.7728

- если мы используем тест на остатках модели, то необходимо скорректировать количество степеней свободы (

fitdf)

- fitdf = p +q и тестируемые лаги (

lag) должны быть больше fitdf

- Тест указывает на сохранение автокорреляции в остатках модели

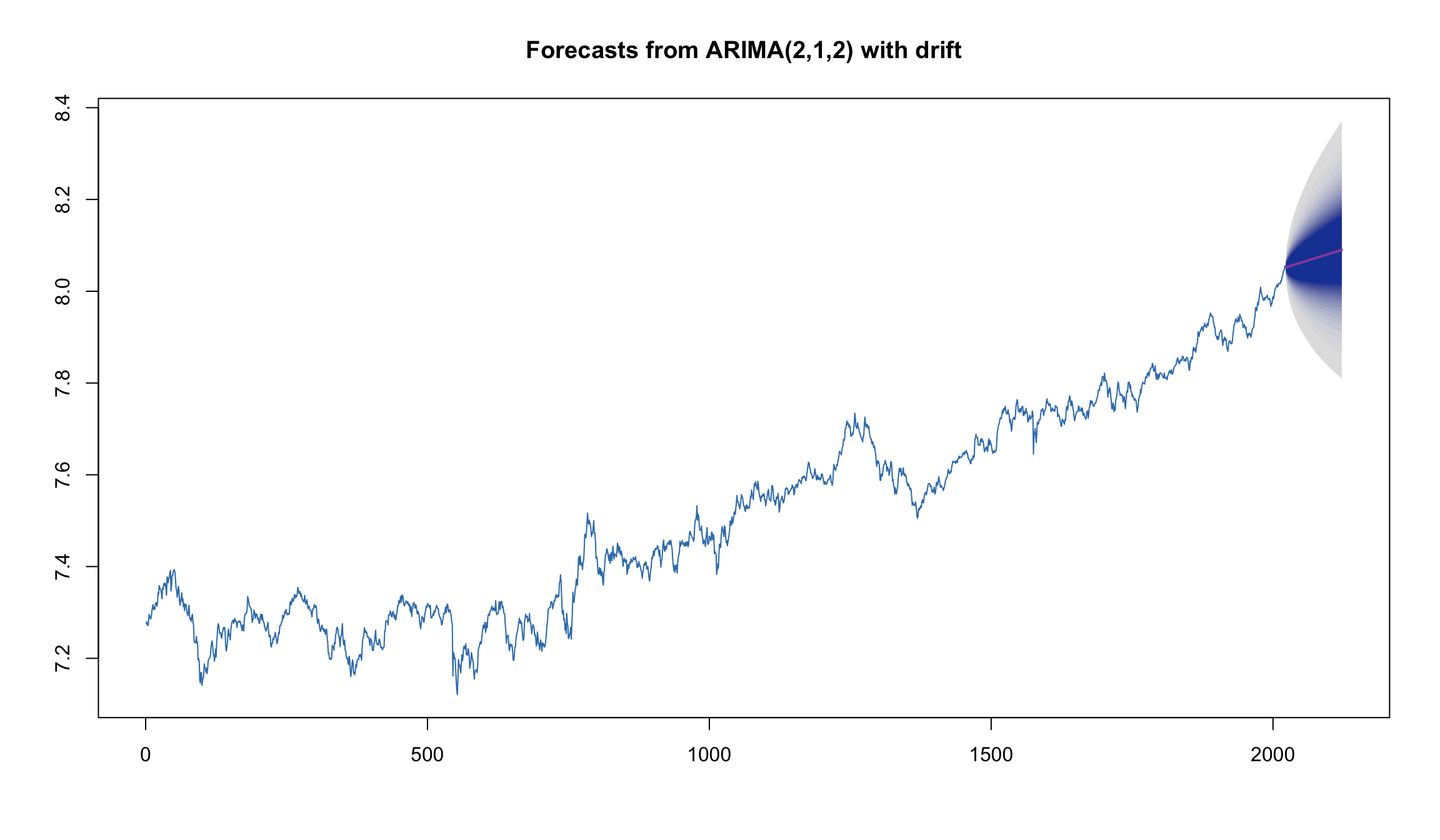

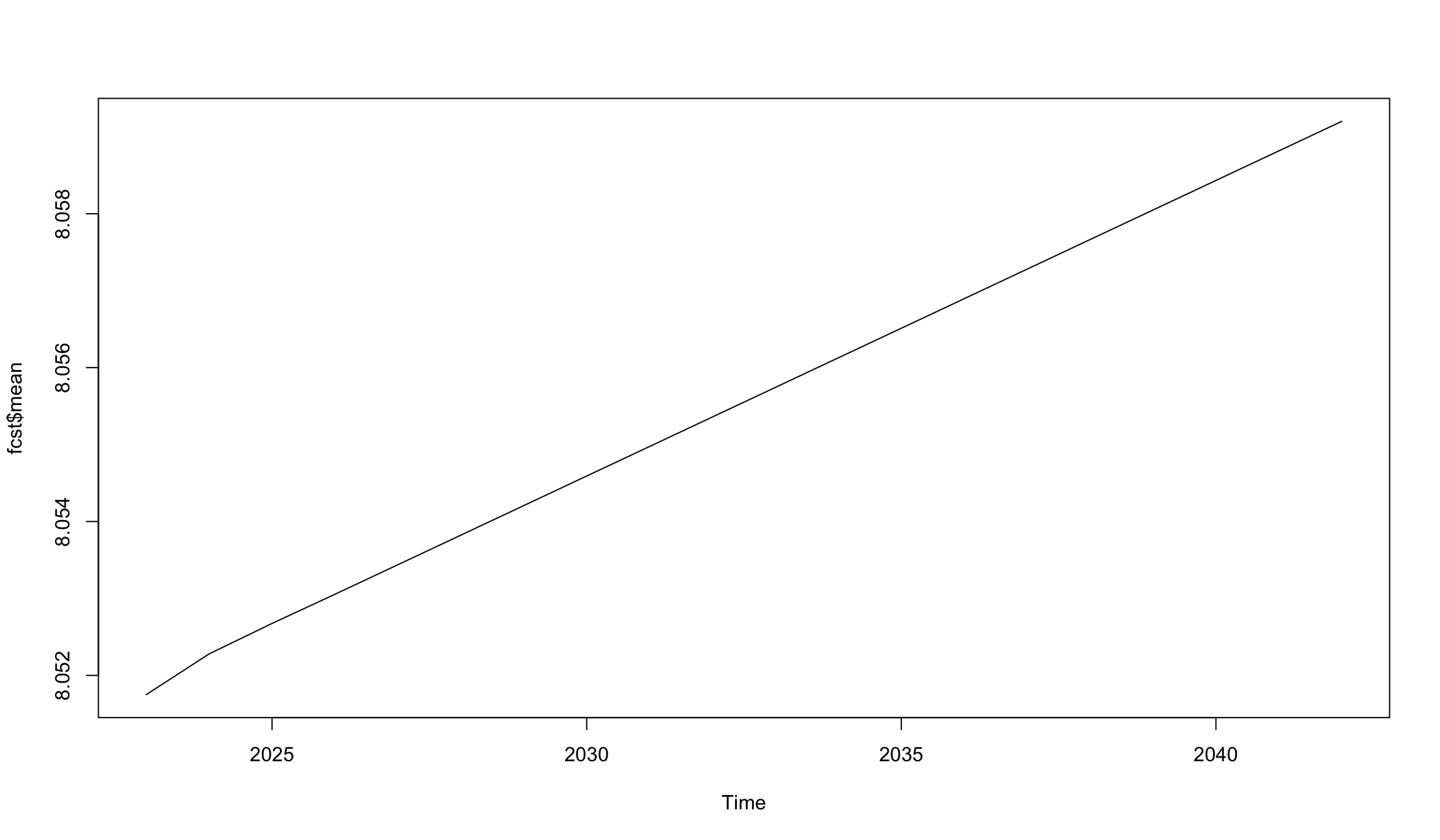

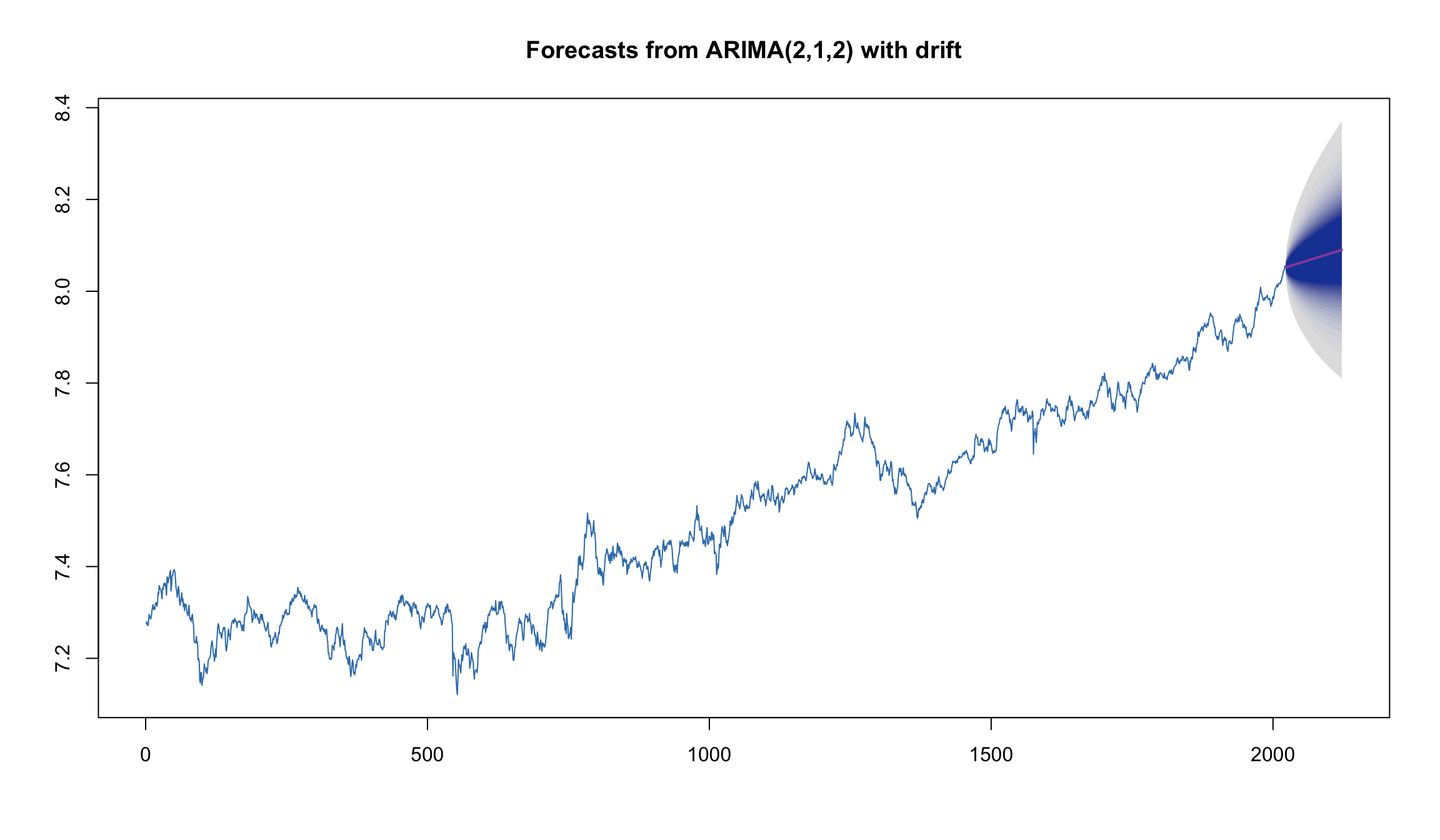

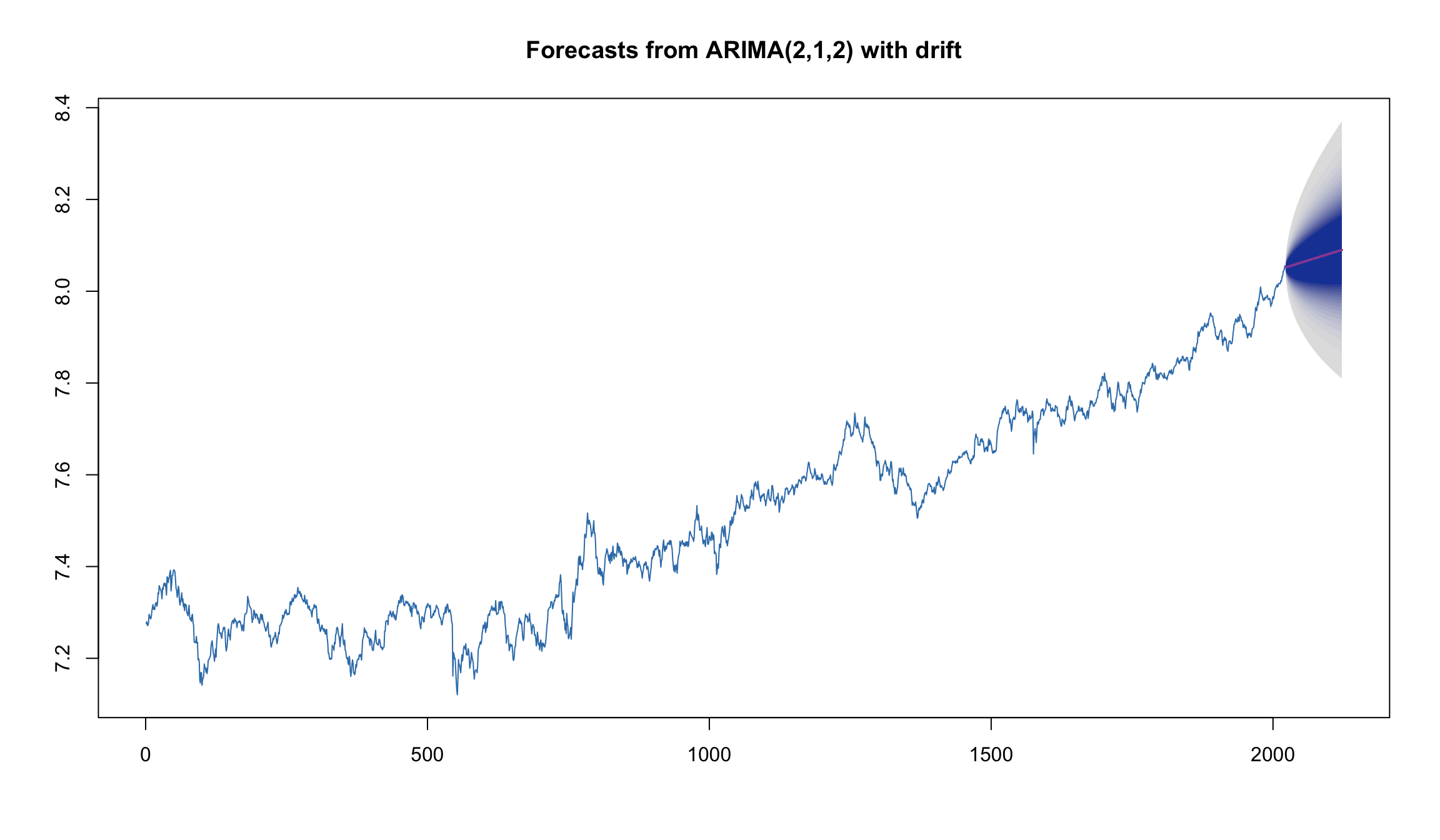

Построение прогноза

Для построения прогноза необходимо использовать функцию forecast из одноименного пакета:

plot(forecast(fit.best, h=100, level=95, fan = TRUE), col=2)

- h – определяет длину прогноза

- level – определяет доверительные интервалы для интервалов предсказания (prediction interval)

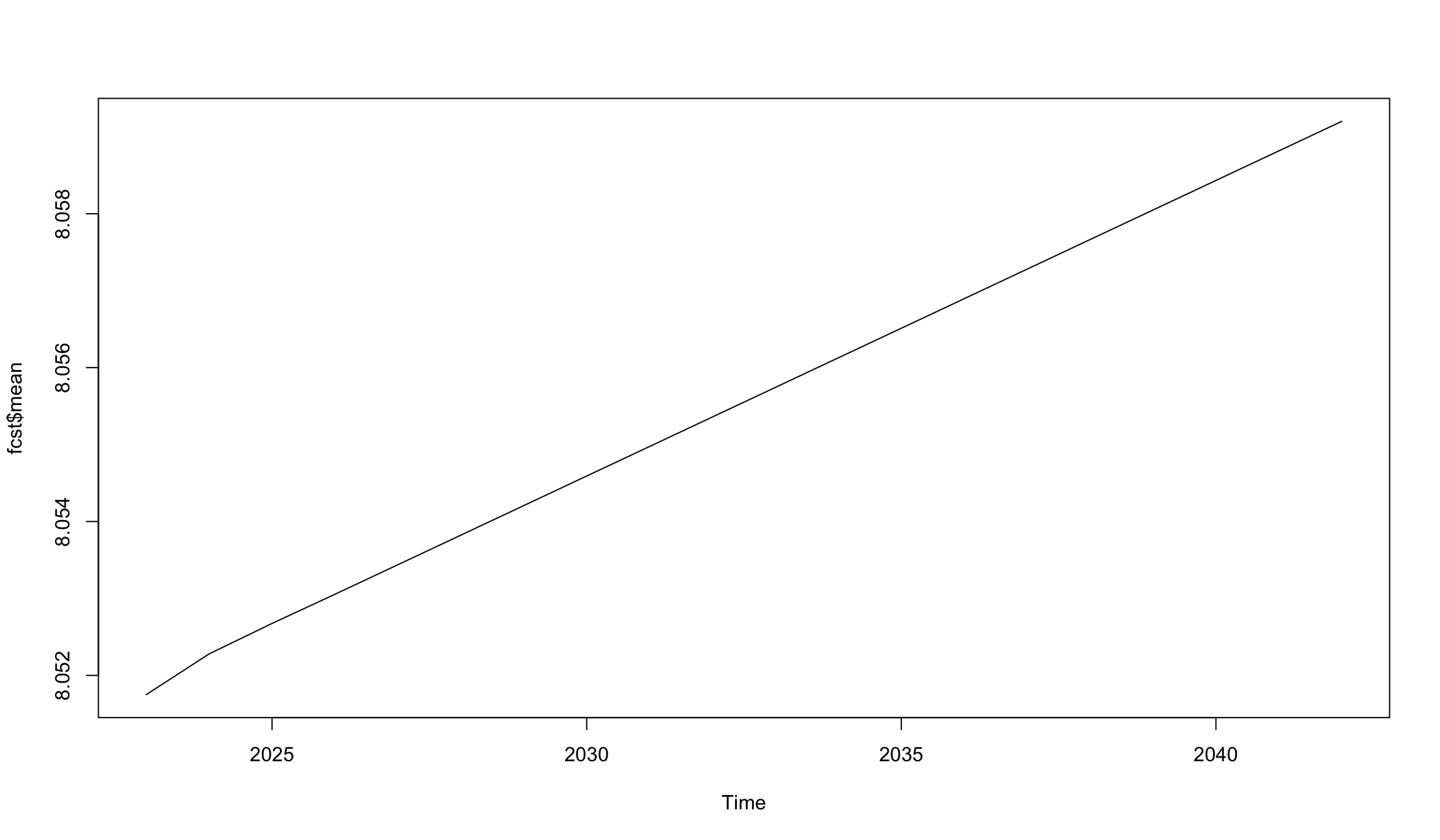

Посмотрим “поближе” на прогноз, который сгенерировала модель ARMA(2,1).

fcst <- forecast(fit.best, h = 20)

plot(fcst$mean)

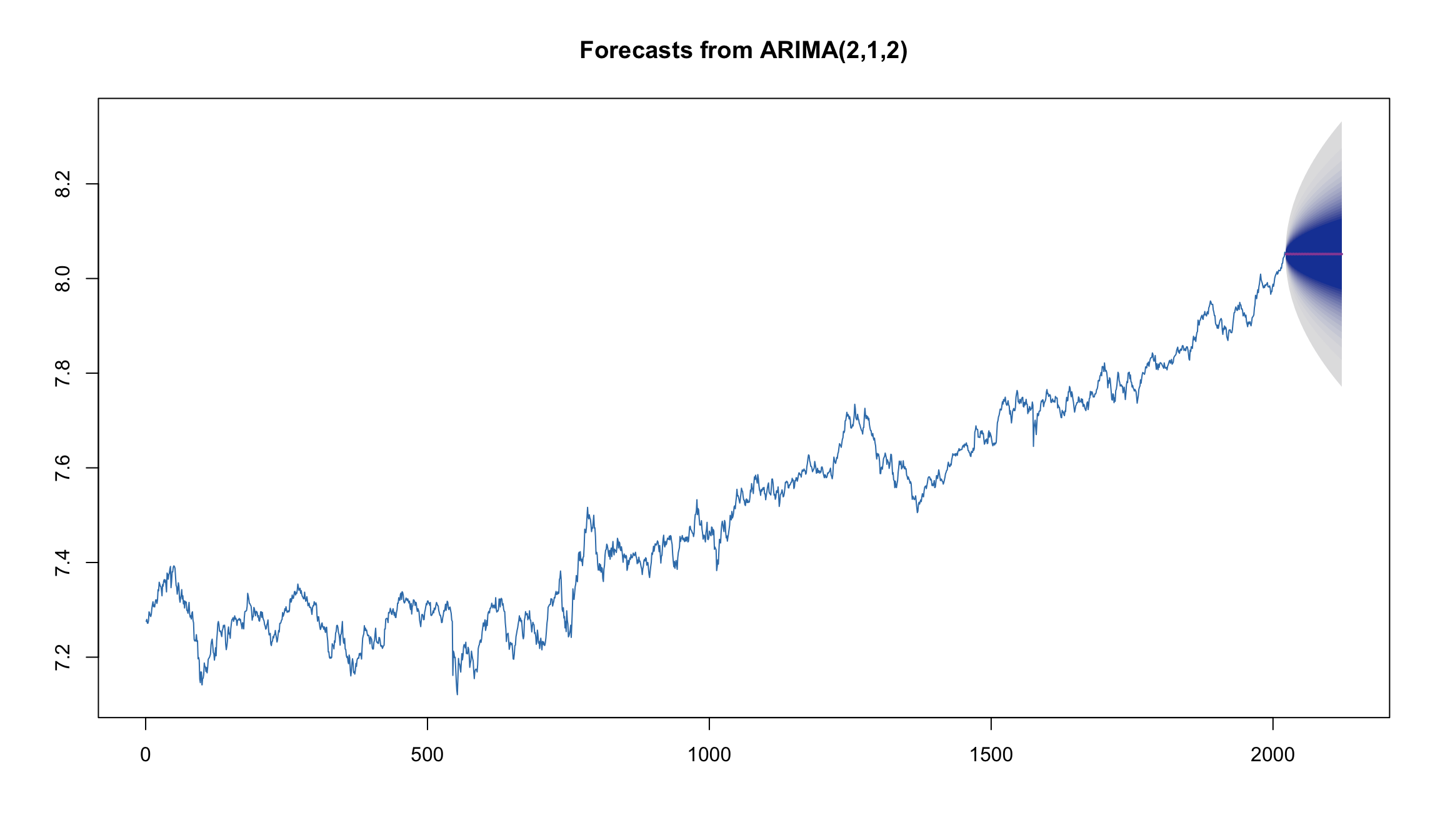

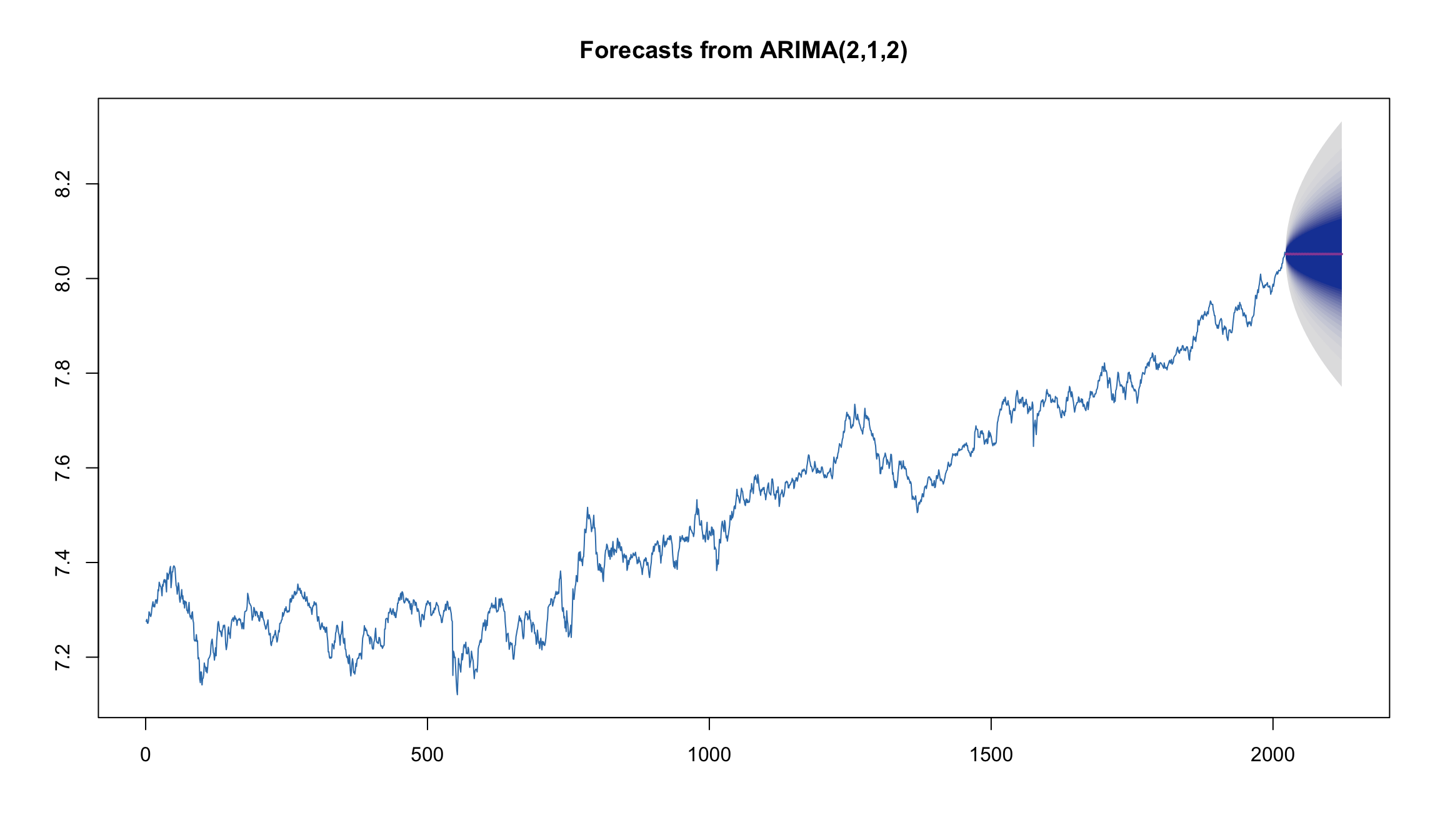

Построение прогноза с помощью auto.arima

- Пакет forecast позволяет автоматически находить лучшие спецификации ARMA моделей

fit1 <- auto.arima(MICEX_log, ic = 'aicc')

fit1

Series: MICEX_log

ARIMA(2,1,2) with drift

Coefficients:

ar1 ar2 ma1 ma2 drift

0.6884 -0.9569 -0.6776 0.9442 4e-04

s.e. 0.0440 0.0429 0.0505 0.0476 2e-04

sigma^2 estimated as 0.0001187: log likelihood=6268.74

AIC=-12525.47 AICc=-12525.43 BIC=-12491.8

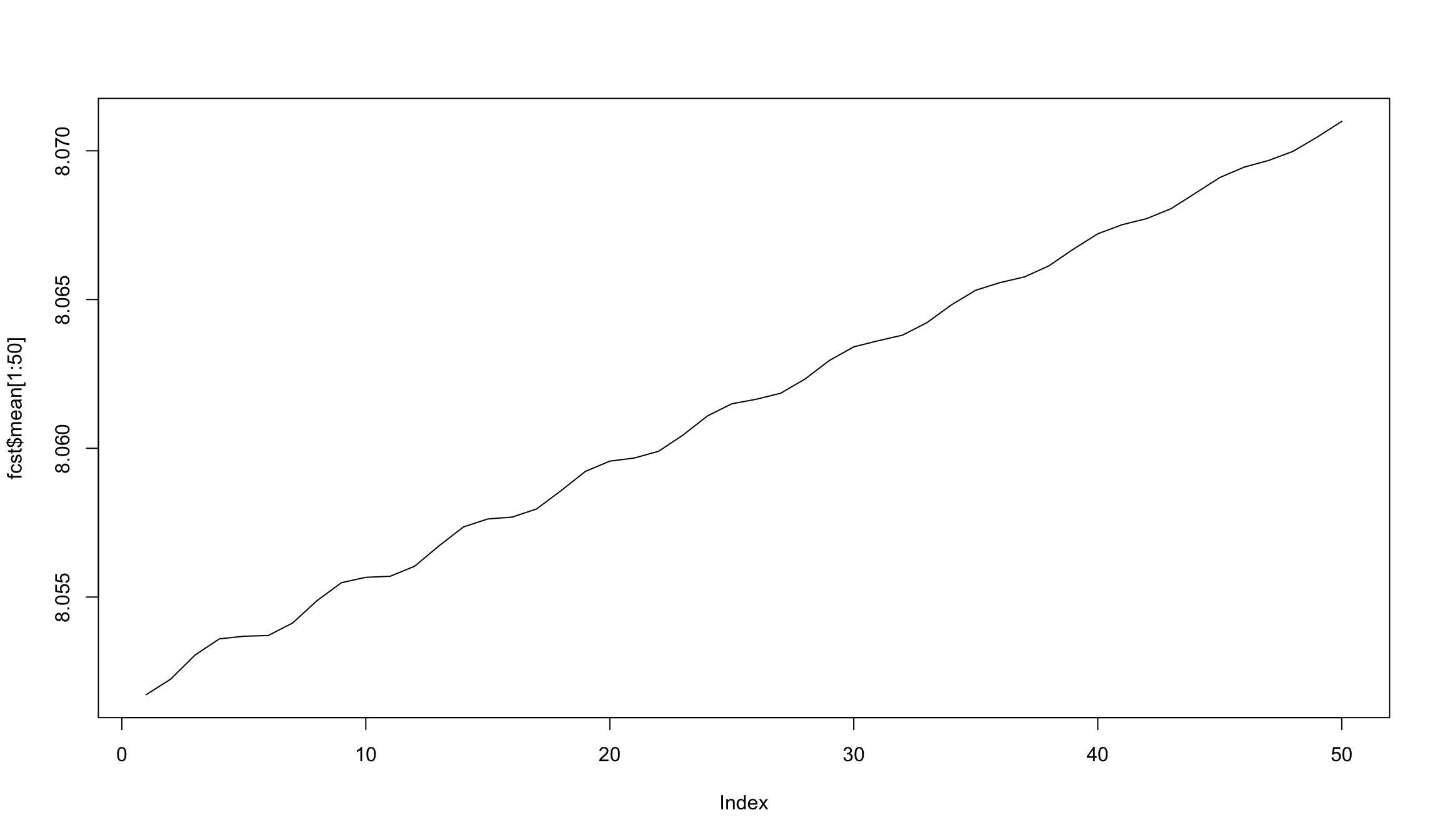

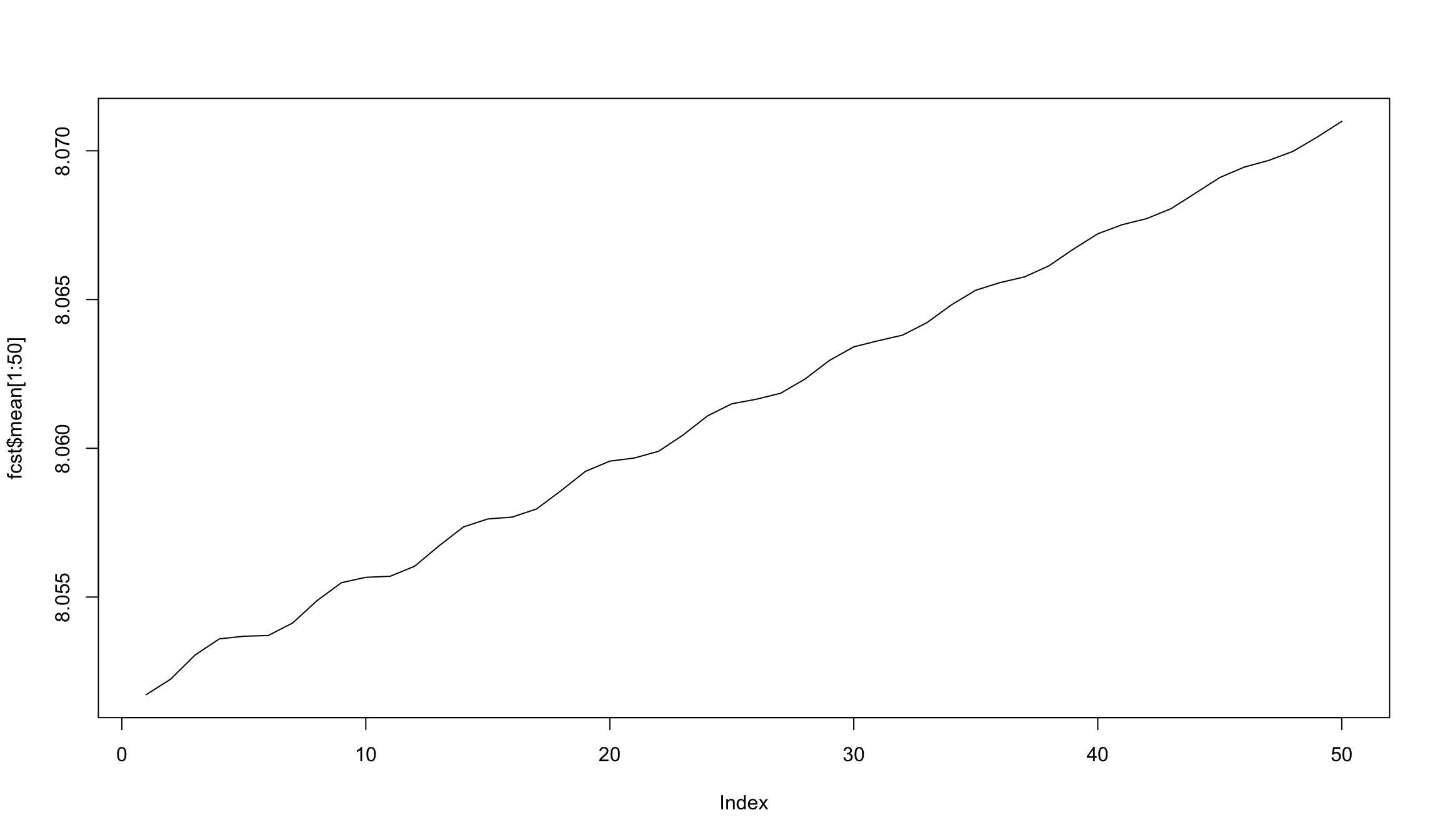

fcst <- forecast(fit1, h=100, level=95, fan = TRUE)

plot(forecast(fit1, h=100, level=95, fan = TRUE), col=2)

plot(fcst$mean[1:50], type = 'l')

- Мы “нашли” вручную модель ARMA(2,1) или ARMA(2,0), в то время как ’auto.arima` предлагает нам модель ARMA(4,0).

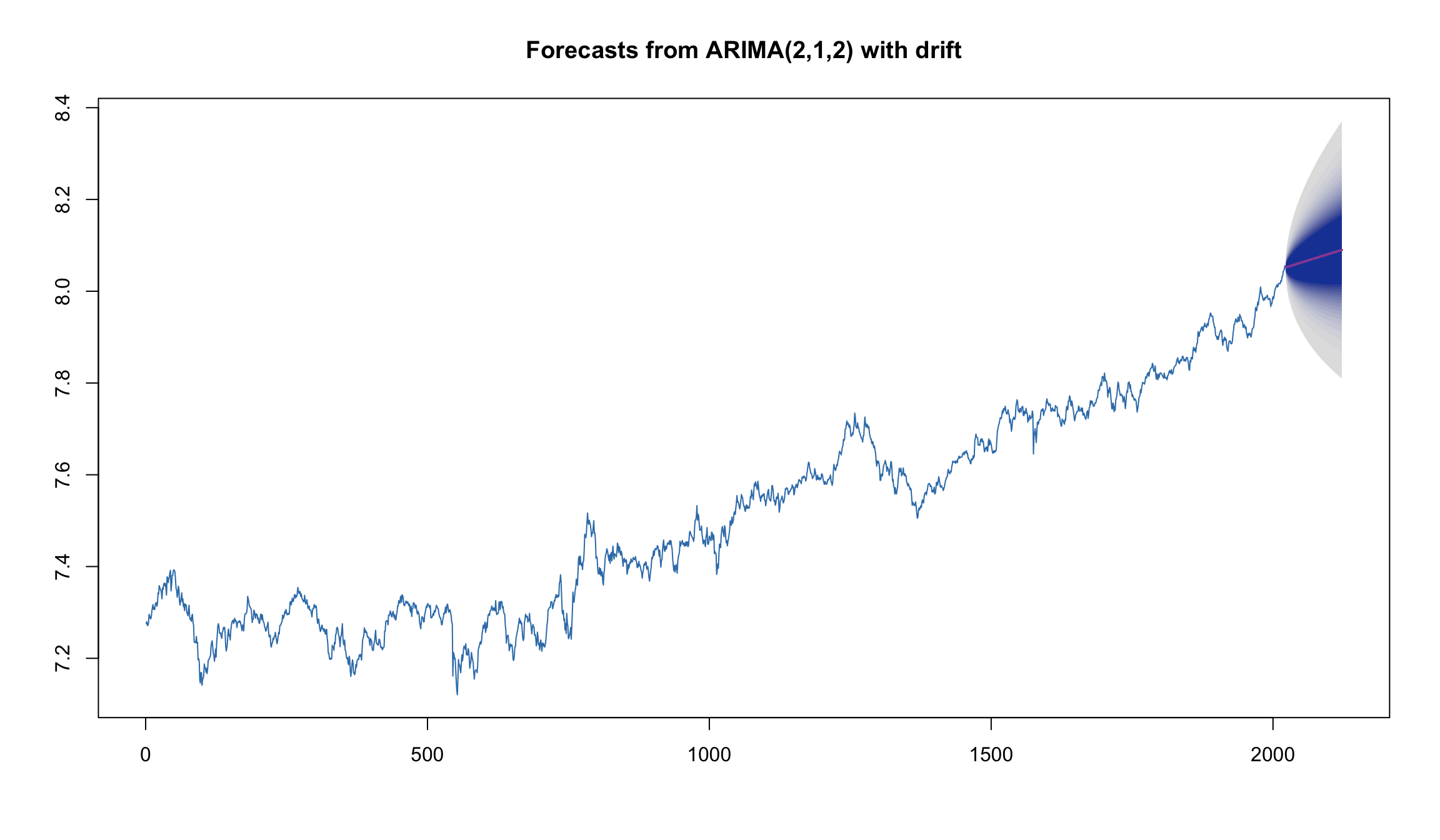

auto.arima из пакета forecast

мы также можем находить модели и строить прогнозы для нестационарных серий c помощью auto.arima

fit2 <- auto.arima(MICEX_log, ic = 'aicc')

fit2

Series: MICEX_log

ARIMA(2,1,2) with drift

Coefficients:

ar1 ar2 ma1 ma2 drift

0.6884 -0.9569 -0.6776 0.9442 4e-04

s.e. 0.0440 0.0429 0.0505 0.0476 2e-04

sigma^2 estimated as 0.0001187: log likelihood=6268.74

AIC=-12525.47 AICc=-12525.43 BIC=-12491.8

plot(forecast(fit2, h=100, level=95, fan = TRUE), col=2)

fit2 <- auto.arima(MICEX_log, ic = 'aicc', allowdrift = FALSE,allowmean = TRUE, lambda=NULL)

plot(forecast(fit2, h=100, level=95, fan = TRUE), col=2)

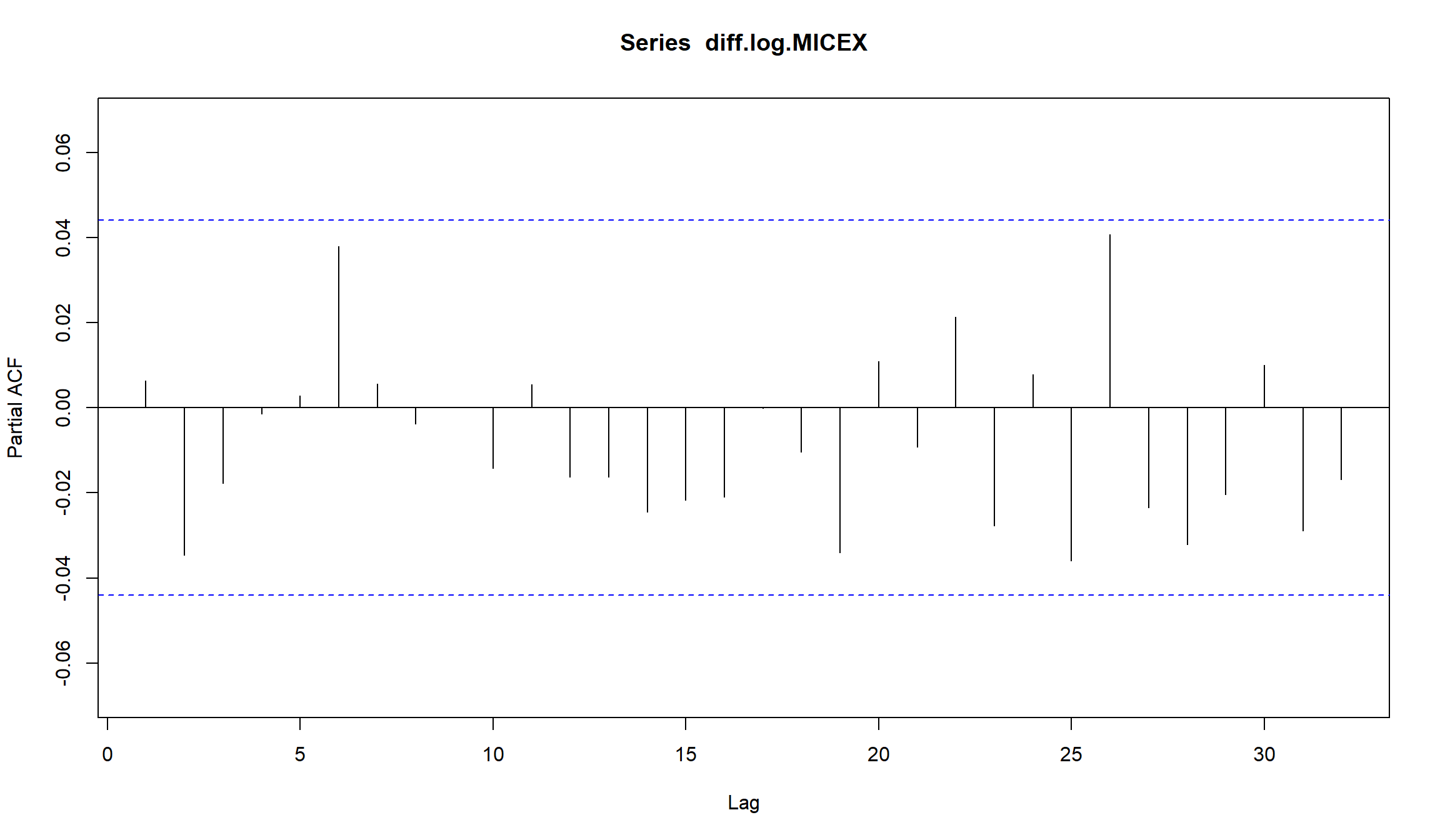

Выводы

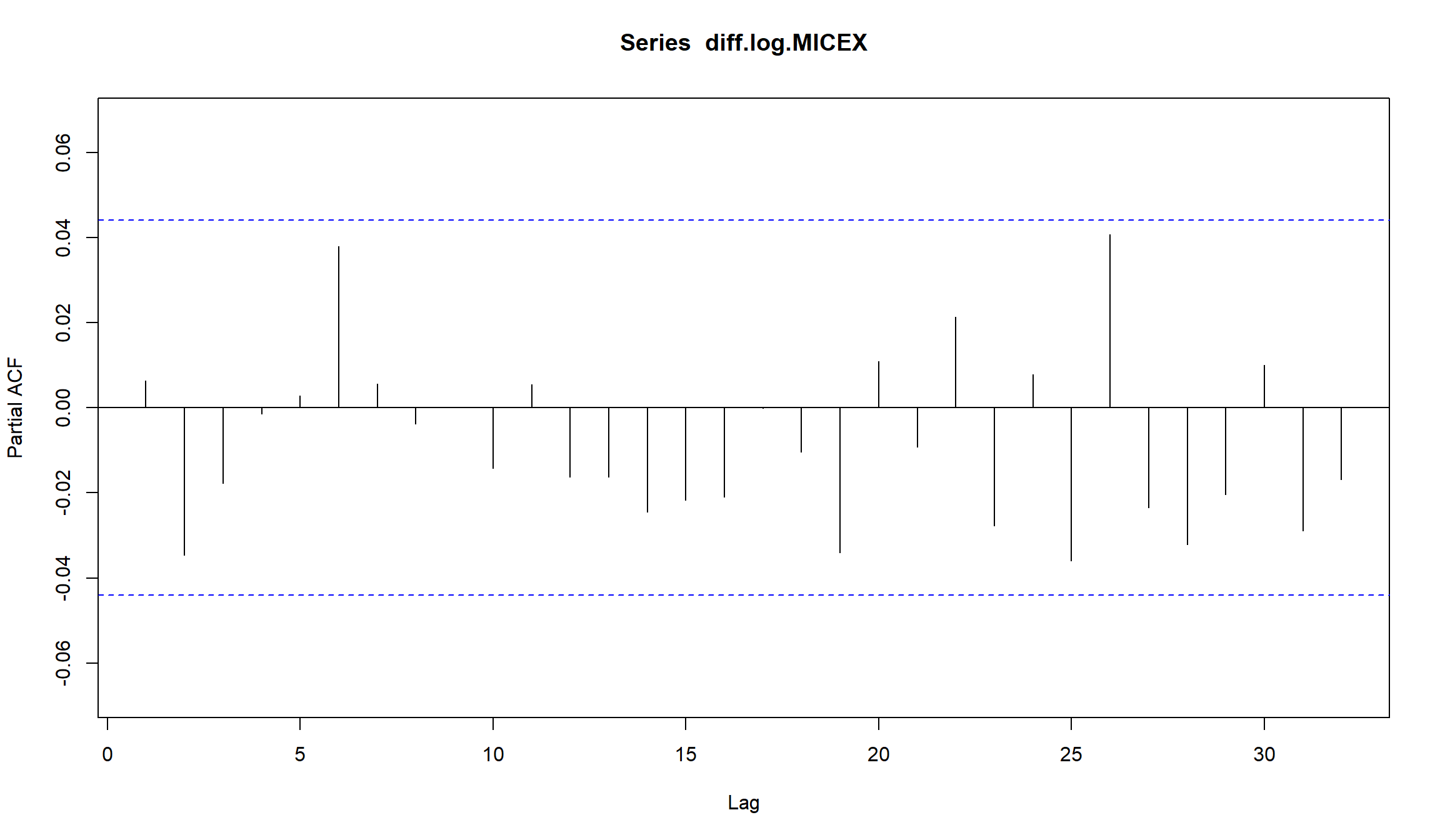

- Мы используем PACF для определения ориентировочного порядка AR-моделей (последний значимый лаг на PACF определяет порядок модели - \(p\))

- Мы используем ACF для определения порядка MA-моделей (последний значимый лаг на АСА определяет порядок модели - \(q\)).

- Информационные критерии (AIC, BIC) часто используются для выбора оптимальной модели. Эти критерии “штрафуют” модели за сложность (количество оцениваемых параметров)

- ARMA модели позволяют использовать меньше параметров чем AR или MA по отдельности

- Все ARMA модели не позволяют моделировать меняющуюся во времени волатильность

- Прогнозы на основе ARMA имеет смысл строить только на несколько периодов вперед

Использованные источники:

- “An Introduction to Analysis of Financial Data with R” (Ruey S. Tsay)

- “Statistics and Data Analysis for Financial Engineering” (David Ruppert & David Matteson)

- Analyzing Financial Data and Implementing Financial Models Using R (Clifford Ang)

- Forecasting Financial Time Series (Patrick Perry)